アイフルの借金も債務整理(任意整理)は可能!知っておきたい注意点も解説

「アイフルの借金、もう返せない…」

「債務整理したいけど、デメリットが心配…」

なかなか減らない借金に、こんな不安を抱えている方もいるでしょう。

とはいえアイフルは、任意整理の和解事例も多く、交渉に応じやすい傾向があります。

任意整理を行えば、毎月の返済額や、返済総額を減らすなどの条件で和解できる可能性があります。

また、弁護士や司法書士に依頼をすれば、督促が止まるため、精神的な負担も軽減されるでしょう。

もしアイフルの借金でお悩みの方は、お一人で抱え込まず、当事務所の無料相談をご利用ください。

ご収入や生活の状況、ご不安な点もしっかりお伺いしたうえで、なるべく負担のかからない解決方法をご提案いたします。

目次 [表示]

当事務所の借金減額相談は、無料で利用可能です。相談したからといって、必ずしも依頼をする必要はありませんのでお気軽にご利用ください。

アイフルは債務整理(任意整理)に応じてくれる傾向にある

アイフルからの借金は、債務整理で解決できる可能性があります。

債務整理には、「任意整理」「個人再生」「自己破産」の3種類の方法がありますが、なかでもまず検討したいのは、交渉により和解を目指す「任意整理」でしょう。

アイフルは、この任意整理にも基本的には応じてくれる傾向にあります。

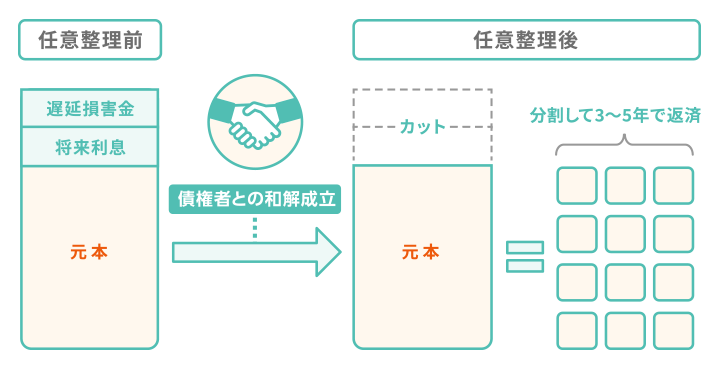

- 任意整理とは?

- 債権者(お金を貸した側であるアイフル)と直接交渉を行い、将来発生する予定の利息(将来利息)をカットする方法。

和解が成立したら、その後3〜5年かけて残債の返済を行う。

とはいえ、任意整理で実際いくら減額されるのか気になる方もいるはず。

ここからは、「年利15%・200万円の借金」で任意整理を行うと仮定して、シミュレーションを見てみましょう。

| 任意整理をしなかった場合 | 任意整理をした場合 | |

|---|---|---|

| 元金 | 200万円 | 200万円 |

| 毎月の返済額 | 5万円 | 3万3000円 |

| 合計利息 | 78万9900円 | 0円 |

| 返済期間 | 56ヶ月 | 60ヶ月 |

そのまま返済した場合に比べ、任意整理以降は利息が発生しなくなるため、合計利息約79万円が減額される計算になります。

毎月の返済負担も1万円以上減額されますので、無理のない完済を目指せるでしょう。

任意整理については、以下の記事で詳しく解説しています。

アイフルが債務整理(任意整理)応じないケース

アイフルが債務整理(任意整理)に応じない可能性のあるケースとして、以下のようなものが挙げられます。

それぞれについて、詳しく解説していきましょう。

安定した収入がない

先述したように、任意整理は「将来利息のカット」と「返済期間の延長」はできるものの、元金は減らせません。

そのため、任意整理後も残債を返済し続ける必要があります。

もしあなたに安定した収入がない場合には、そもそも和解交渉に応じてもらえない可能性があるのです。

裏を返すと、任意整理で債権者と和解する際には、毎月の返済を継続できるだけの安定収入があれば応じてくれやすいといえます。

もしアイフルに任意整理の和解に応じてもらえない場合は、借金そのものの減額や免除を目指す「個人再生」や「自己破産」も検討する必要があるでしょう。

個人再生・自己破産であれば、裁判所の認可を受けることで、アイフルの同意にかかわらず借金の減額や免除が可能になります。

借金額が多すぎる

収入に対して借入額が多すぎる場合、任意整理では解決できないかもしれません。

具体的には、元金のみを最長の返済期間5年(60回)で分割した際に、返済しきれないほどの高額の借入れである場合です。

この場合、将来利息をカットする任意整理だけでは、返済が苦しいことは変わらないでしょう。

たとえば、「年利15%の500万円の借金」を抱えているものとして、任意整理を行った場合のシミュレーションをしてみましょう。

| 任意整理をしなかった場合 | 任意整理をした場合 | |

|---|---|---|

| 毎月の返済額 | 12万1811円 | 8万3333円 |

| 返済期間 | 5年 | 5年 |

| 合計利息 | 218万6839円 | 0円 |

| 返済総額 | 718万6839円 | 500万円 |

上記の例では、任意整理を行ったとしても、元金500万円の返済義務は残ります。

5年(60回)払いでの完済を目指すには、月々8万円強の返済を続けなければなりません。

収入の状況から考えて、継続的な返済が難しいとみなされる場合、任意整理に応じてもらえない可能性があるでしょう。

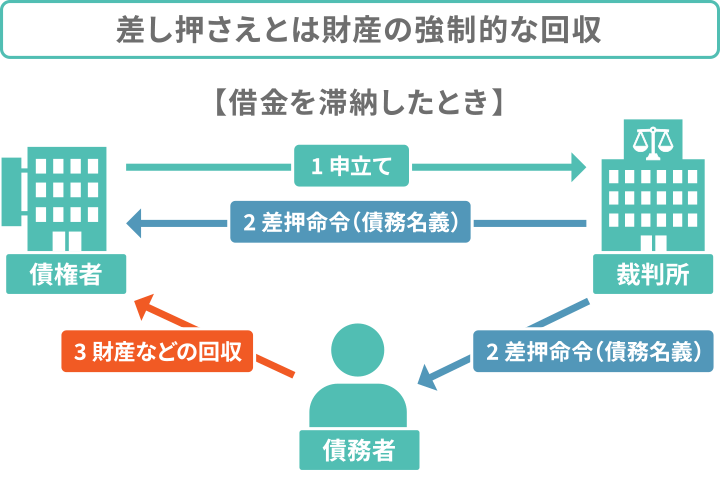

アイフルがすでに差押え手続きに入っている

借金の返済を滞納し続け、差押えをされている場合は、任意整理の交渉の余地はないと考えましょう。

アイフル側は任意整理に応じなくても、すでに差押えによって、借金の回収ができる目処が立っているためです。

差押えが行われている場合は、個人再生や自己破産を申し立て、差押えの停止をはかるとよいでしょう。

裁判所に上記のいずれかを申し立て、「強制執行停止」の申立てを行うことで、差押えを取り下げてもらうという手段がとれます。

アイフルを債務整理(任意整理)する場合のデメリット

アイフルの借金を対象に債務整理(任意整理)を行うリスクとして、以下のようなものが考えられます。

それぞれについて、詳しく解説していきましょう。

ブラックリストに掲載される

任意整理に限らず、債務整理のすべての方法に共通するデメリットとして、「ブラックリストに載る」ことが挙げられます。

- ブラックリストとは?

- 借金の長期的な滞納や、債務整理を行うことで「金融トラブルがあった」という事実が信用情報に登録されること。

この事故情報は削除されるまで5〜7年間かかる。

ブラックリストに載った場合の主なデメリットとして、次のようなことが挙げられます。

特に重いデメリットといえるのは、新たな借入れがまったくできなくなることでしょう。

金融機関・貸金業者は審査の際に信用情報を参照しています。

このときブラックリストに載っていると、「返済能力がない」とみなされ、新規の借入れやクレジットカードの契約などができなくなってしまうのです。

「ブラックリストに載るのは不安…」と思う方もいるかもしれません。

しかし、2ヶ月以上の長期的な滞納をしている場合には、債務整理を行わずともすでにブラックリストに載っている可能性が高いのです。

滞納が長引けばさらに状況は悪化していき、最悪の場合差押えをされてしまう可能性もあります。

そのような状況だからこそ、債務整理で根本的な解決をはかることで、これ以上のリスクを避けることができるでしょう。

なお、ブラックリストについて、詳しくは以下の記事でも解説しています。

和解条件が厳しい可能性がある

近年、アイフルの任意整理の和解条件が厳しくなっている可能性があります。

かつては、交渉を通じて61回以上の分割払いに延長してもらうことができましたが、現在は原則的に「最長5年間(60回)まで」とされています。

また、近年は任意整理を行っても、全面的な将来利息のカットには応じてもらえないケースも見られます。

この場合は、金利が年3〜5%程度に設定されることが多く、元金+利息分を月々返済していくことになります。

また、アイフルからの借入期間が短い(〜1年程度)の場合も、交渉の際に家計状況を細かく聞かれ、和解条件が厳しくなる可能性があります。

さらに借入期間が短いと、そもそも任意整理ができないケースも少なくありません。

アイフルから借入れできなくなる可能性がある

アイフルの借金に対して債務整理(任意整理を含む)を行った場合、それ以降、アイフルからの借入れは難しくなると考えましょう。

ブラックリストとは別に、アイフル社内で「社内ブラック」という履歴が共有され、残り続けるためです。

社内ブラックに載っていると、「過去に債務整理を行ったことがあり、返済能力に問題があるため、きちんと返済してもらえない可能性がある」と見なされ、借入れの審査で落とされてしまうのです。

信用情報のブラックリストとは異なり、時間が経過したら削除されるものではなく、半永久的に残り続ける可能性もあります。

そのため、ブラックリストから削除された後も、基本的にアイフルでの借入れはできなくなると思っておいたほうがよいでしょう。

なお、アイフルに限らず、債務整理を行った金融機関・貸金業者からは同様の理由で新規の借入れができなくなる可能性が高いです。

アイフルは任意整理に厳しい?

大手の消費者金融であるアイフルは、基本的に初めての任意整理であれば、応じてくれる可能性が高いといえます。

ただし先述のとおり、「将来利息が完全にカットされるとは限らない」など、和解条件はかつてよりも厳しい可能性があることは覚えておきましょう。

アイフルを債務整理すると家族や勤務先にバレる?

債務整理の方法によって、周囲に知られてしまう可能性は大きく異なります。

例えば個人再生や自己破産は、裁判所を介して手続きを行うため、裁判所への出頭など、本人が対応しなければいけない場面があり、怪しまれてしまう可能性があります。

また、同居している家族の収入・共有財産の状況等も裁判所に提出する必要があるため、こうした書類を収集する過程でご家族に知られてしまうケースもあります。

一方で任意整理は、債権者との交渉で完結するため、裁判所への申立てや出頭の必要もなく、周囲に知られにくい債務整理方法といえます。

なお、債務整理を家族や会社に知られないための方法については、以下の記事でも解説しています。

アイフルはどの債務整理方法が向いている?

上で述べたように、アイフルの借金には任意整理が効果的です。

アイフルの金利は年3〜18%で、初回の借入れは上限金利である18%が適用されることが多いです。

これは、住宅ローンや車のローンに比べて高い金利で、その分利息も増えやすい借入れといえます。

そのため、将来利息のカットを目指す任意整理であれば負担を軽減しやすいでしょう。

任意整理は、他の債務整理方法と比べ、費用やかかる時間などを抑えられ、デメリットも少ないです。

そのため、債務整理のなかでもまず一番最初に検討されることが多い方法といえます。

債務整理後もアイフルから借入れできる?

アイフルの借金を債務整理した後は、アイフルからの新たな借入れができなくなる可能性が高いといえます。

その理由は、ブラックリストに載ってしまうためです。

ブラックリストが解除されるまでの5〜7年間は、「返済能力に問題がある」とみなされ、基本的に借入れの審査に通らなくなってしまいます。

また、ブラックリストが解除されても、アイフル社内で「金融トラブルがあった事実(社内ブラック)」は残るため、アイフルの審査には落とされてしまう可能性が高いです。

「今後アイフルから借りられなくなるのは困る」という方もいるかもしれません。

そもそも債務整理とは、「借入れを行わずとも済む生活」になるように立て直すことを目指すものです。

今は借金の返済が苦しくても、債務整理を行うことで、返済を実質的にストップできるため、生活の立て直しがはかれるはずです。

なお、それでも生活が困窮して借入れが必要という場合には、国からお金を借りる「公的融資制度」などを検討するのもひとつの手です。

詳しくは、「お金が借りられないときの最終手段は?公的融資など安全な対処法を紹介」の記事で解説しています。

アイフルの債務整理を検討しているなら当事務所へ相談を

「アイフルの債務整理(任意整理)をしたいけど和解できるかどうか不安…」とお悩みの方は、まずは当事務所の無料相談をご利用ください。

借金やご収入などの状況に応じて、最適な解決策を提案いたします。

また、債務整理をご依頼いただいた後は、以下のようなメリットもあります。

- より有利な条件での和解が目指せる(任意整理の場合)

- 督促をストップできる

- 債務整理の事実が周囲にバレにくい

債務整理経験の豊富な専門家が交渉を行うことで、アイフルとの和解までスムーズに進むでしょう。

ご収入や返済状況など個人差はありますが、有利な和解条件となるように、将来利息のカットや分割回数の調整についてもしっかり交渉いたします。

ほか、大きなメリットとしては、依頼後は督促を止められることが挙げられます。

弁護士・司法書士は依頼を受けると、債務者の代理人となった通知(受任通知)を債権者に送付します。

この受任通知が送付された時点で、貸金業法第21条により、債務整理が完了するまでの間、取り立て行為が禁止されるのです。

これにより、同時に返済もストップし、督促状や電話によって家族に知られてしまうリスクも抑えられます。

月々返済に充てていたお金に余裕ができるため、精神的に安心した状態で生活を立て直すことに集中できるはずです。