過払い金返還請求の対象になる支払いやカードとは?対象外になるケースを解説

過払い金請求の対象になるのは、消費者金融やクレジットカードのキャッシングを利用したことがあり、以下のすべてに当てはまる人です。

- 2010(平成22)年6月17日以前に借入を開始した

- 年20.0%以上の金利で借りた

- 借金を返済中、または完済から10年以内

そもそも過払い金とは、消費者金融やキャッシングの返済中に払いすぎた利息のことです。

ただし、過払い金の対象になっていても、過払い金の消滅時効が成立している場合や借入先が倒産している場合などは請求できません。

過払い金が発生している可能性がある人は、弁護士や司法書士への相談を検討するとよいでしょう。 専門家に依頼すれば、過払い金を正確に計算してくれますし、自分で請求するよりも多くの過払い金を取り戻せる可能性が高くなります。

この記事では、過払い金の対象者や対象期間、どのような支払いが対象となるのかなどについて、詳しく解説します。

目次 [非表示]

当事務所の借金減額相談は、無料で利用可能です。相談したからといって、必ずしも依頼をする必要はありませんのでお気軽にご利用ください。

過払い金の対象者はどんな人?対象期間の目安はある?

まずは、どんな人が過払い金の対象になるのかについて見ていきましょう。

ここでは「いつ頃に借金したか」も重要になります。

過払い金を請求できる可能性が高い人とは?

過払い金を請求できるのは、次の3つの条件を満たす人です。

1 2010(平成22)年6月17日以前に借入を開始した人

なかでも、2007年以前に借入をスタートさせた人は、過払い金が発生している可能性がさらに高くなります。

2 年20.0%以上の金利で借りた人

「利息制限法」の上限金利である年20.0%より高い金利でお金を借りた人は、過払い金が発生している可能性が高いといえます。

消費者金融などがお金を貸す際の金利は、利息制限法という法律で上限が決まっています。

| 利息制限法の上限金利 | |

|---|---|

| 元本額 | 金利 |

| 10万円未満 | 年20.0% |

| 10万円以上〜100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

ところが、2010(平成22)年6月17日以前に借入をした人は、こうした法定金利を超える金利で借入をしている可能性があります。

ここで生じる払い過ぎた利息が過払い金です。

3 借金を返済中、または完済から10年以内の人

返済中の借金はもちろんですが、すでに完済した借金も過払い金請求の対象になります。

しかし、完済から10年(※)が経つと、過払い金を請求できる権利が時効によって消滅してしまうため、注意が必要です。

過払い金の対象期間は?どれくらいの取引期間があれば発生する?

過払い金の対象となる期間については、決まった答えがありません。

例えば、「15年前にした借金」でも「完済から10年以内」であれば過払い金を請求できます。

しかし、完済から10年を過ぎていれば、すでに時効を迎えているので、過払い金を請求できません。

また「何年の取引があれば確実に過払い金がある」とも言い切れません。

ただし、2020年現在まで10年以上返済を続けている人は過払い金が発生している可能性があると考えてよいでしょう。

「2010(平成22)年6月17日以前に借入を開始した人」が過払い金発生の条件の1つであるためです。

借金返済に困っている場合は「債務整理」という解決方法もある

なかには、「過払金を請求して、借金問題を解決しよう」と考えている人もいることでしょう。

しかし、よくよく調べてみると過払い金の対象でなかったり、請求できる期間をすでに過ぎていたりといったケースも少なくありません。

ですが、過払い金請求のほかにも、借金問題を解決する方法はいくつもあります。

そのうちの1つが、「債務整理」です。

債務整理とは、借金問題を合法的に解決する手段で、大まかに「任意整理」「個人再生」「自己破産」の3種類があります。

そのうち、もっとも利用者が多く、年間200万人以上が利用していると考えられているのが、任意整理です。

任意整理とは、借入先の金融機関と直接交渉し、借金を返済可能に近づけるようにする方法です。

任意整理をすると、将来利息がカットされ、元本のみの返済を目指すこともできます。

また、裁判所を通さずに手続きを進められるため、他の債務整理方法に比べて家族や周囲の人に知られにくいこともメリットです。

過払い金の対象となる支払いにはどんなものがある?対象となるカードは?

過払い金が発生している可能性があり、請求の対象となるのはいわゆる「借金」です。

しかし、借金の種類を見ても、過払い金の対象になるものと、ならないものを分けることができます。

ここでは、過払い金の対象になる借金をまとめました

- 消費者金融など貸金業者からの借入

- クレジットカードのキャッシング利用(リボ払い・一括払い)

過払い金の対象となる主なカードローン、クレジットカードは以下の通りです。

消費者金融の

カードローンの例

- プロミス

- アコム

- アイフル

- レイク

クレジット

カードの例

- NICOSカード、UFJカード、DCカード(三菱UFJニコス、旧日本信販)

- 三井住友VISAカード

- セゾンカード、UCカード(クレディセゾン)

- イオンカード

- オリコカード、アメニティカード、クレストカード、オートウェーブカードなど(オリエントコーポレーション)

- マルイカード(エポスカード)、エムワンカード(ゼロファースト)

- 新生VISA、新生アプラス、TSUTAYA Tカードプラスなど(アプラス)

- P-oneカード、MYCALカード(ポケットカード、旧マイカルカード)

過払い金の対象にならない支払いにはどんなものがある?対象外のカードは?

過払い金が発生している可能性が低く、原則的に対象にならない支払いもあります。

1 2010(平成22)年6月18日以降の借入

2010(平成22)年6月18日以降の借入について、法律の上限を超える金利が発生することは原則的にありません。

改正貸金業法が完全施行され、その後の借入は金利が利息制限法の範囲内になるためです。

2 クレジットカードのショッピング利用(リボ払い・一括払い)

クレジットカードのショッピング利用に過払い金は発生しません。

ショッピング利用はいわゆる借金ではなく、「立替金」という扱いになります。

そのため利息制限法ではなく「割賦販売法」という法律が適用され、利息ではなく「手数料」を支払っていることになるのです。

3 住宅ローンや自動車ローン、奨学金など

住宅ローンや自動車ローン、奨学金などの借入に過払い金は発生しません。

いずれも返済期間が比較的長く、金利が低く設定されているためです。

4 銀行系カードローンなど、もともと法律通りの金利で貸していた業者からの借入

銀行系カードローンは、2010年6月17日以前から、法律の制限内の金利を設定していました。

したがって次にあげるカードローンは過払い金の対象外です。

消費者金融の

カードローンの例

- SMBCモビット、モビット(SMBCモビット※三井住友フィナンシャルグループ)

- キャッシュワン、DCキャッシュワン(auじぶん銀行)

- ダイレクトワン(ダイレクトワン※スルガ銀行グループ)

- アットローン(SMBCコンシューマーファイナンスに吸収)

- オリックス・クレジット、オリックス倶楽部(オリックス・クレジット)

1990年代後半以降の利用であれば、過払い金は発生しない。

銀行の

カードローンの例

- 三菱UFJ銀行カードローン「バンクイック」

- みずほ銀行カードローン

- 三井住友銀行カードローン

- オリックス銀行カードローン

- 楽天銀行カードローン

また、一部のクレジットカードには、キャッシング利用であっても過払い金が発生しないケースがあります。

- ジャックス

1997年2月に法定金利まで下げているため、それ以降の利用に過払い金は発生しません。 - JCB

JCBが発行したカード(提携カードではないもの)の場合、キャッシング利用であってもリボ払いであれば過払い金は発生しません。

そのほか、借金の支払いを滞納したことによって消費者金融などから裁判を起こされて支払った場合も過払い金は発生しません。

裁判を起こす際に法律の制限内の金利で計算し直した額を請求しているためです。

どうやって過払い金を請求するの?

自分で請求しない限り、払いすぎたお金は戻ってきません。

過払い金を請求する手続きは次の通りです。

1 借入先から取引履歴を取り寄せる

まず過払い金の有無と金額を把握する必要があります。

そのために借入先から「取引履歴」を取り寄せます。

取引履歴により、いつ・いくら借りて、いつ・いくら返済したのかがわかります。

なお、手数料は原則的にかかりません。

2 引き直し計算を行い、過払い金を算出する

引き直し計算により、過払い金の額が正確にわかります。

引き直し計算とは、取引履歴に記録されている取引を、利息制限法による上限金利で計算し直すことをいいます。

ネット上で公開されている無料の計算ソフトなどを使えば、自分でも過払い金を算出できます。

しかし、計算を間違えて過払い金を少なく請求したり、多く請求して借入先に応じてもらえなかったりするおそれもあります。

特に、借入と完済を繰り返している場合などは、正確な過払い額を出すのが難しくなります。

過払い金を確実に手にしたいなら、弁護士や認定司法書士に依頼するのがよいでしょう。

3 借入先に「過払い金返済請求書」を送付

内容証明郵便により、引き直し計算書と「過払い金返還請求書」を借入先に送付します。

4 借入先の担当者と話し合い(任意交渉)をする

過払い金返済請求書を送ると、借入先の担当者から電話がかかってきます。

そこで、過払い金の返還額や期日について交渉します。

この時、借入先から「過払金の何割を返還する」と申し出があるのが一般的です。

できるだけ多くのお金が返還されるよう、交渉が必要になります。

しかし、借入先もプロですから、交渉は簡単ではありません。

交渉の場でも頼りになるのが、過払い金請求の実績豊富な認定司法書士や弁護士です。

専門家が交渉した場合は、80%程度の返還率を見込めるといわれています。

こうして、過払い金の額や返還の期日について合意がとれると、和解が成立します。

5 過払い金請求の裁判をする

もし、交渉時に借入先から提示された金額に納得がいかない場合は、裁判を起こすことになります。

裁判をする場合は、必要書類の準備をはじめ、平日の出廷も必要になります。

ただし、争点がなければ満額で和解できます。

6 借入先から過払い金が入金される

任意交渉で和解した、または裁判で解決したら、指定した口座に過払い金が入金されます。

弁護士や認定司法書士に依頼した場合は、必要費用を差し引いた金額が追って入金されるケースが多いようです。

過払い金の対象でも請求できないケースとは?

過払い金が発生しているにも関わらず、請求ができないケースや、請求が困難になるケースもあります。

1 過払い金の消滅時効が成立している場合

2010年6月17日以前の借入であっても、最後の借入または借金を最後に返済した日から10年が経つと、「時効」を迎え、過払い金請求ができません。

過払い金の返還を請求できる権利は、10年行使しないでいると失われてしまうのです。

2 借入先に将来利息のカットや毎月の返済額の減額をしてもらったことがある場合

過去に、借入先と交渉して将来利息のカットや毎月の返済額の減額をしてもらったことがある場合、示談書の内容によっては過払い金の請求が難しくなる可能性があります。

示談書に「何らの債権債務関係のないことを確認する」という条項が含まれていると、借入先に「過払い金は消滅した」と主張される恐れがあるためです。

その場合は裁判で争うことになりますが、最高裁判所の判例が出ていないため、借入先の主張が通らない可能性もあります。

3 借入先が倒産した場合

借入先が倒産している場合も、過払い金請求ができません。

たとえば、2000年頃に業界トップだった消費者金融に「武富士」があります。

しかし武富士はのちに倒産。

そのため、武富士を利用したことがあり、過払い金が発生していたとしても、請求先が存在しないため、今から過払い金を請求することはできないのです。

ただし、別の会社に合併または営業譲渡された場合は、過払い金の債務が継承されているため、過払い金請求ができます。

そもそも過払い金が発生するのはなぜ?今も返還請求の件数・金額は多い?

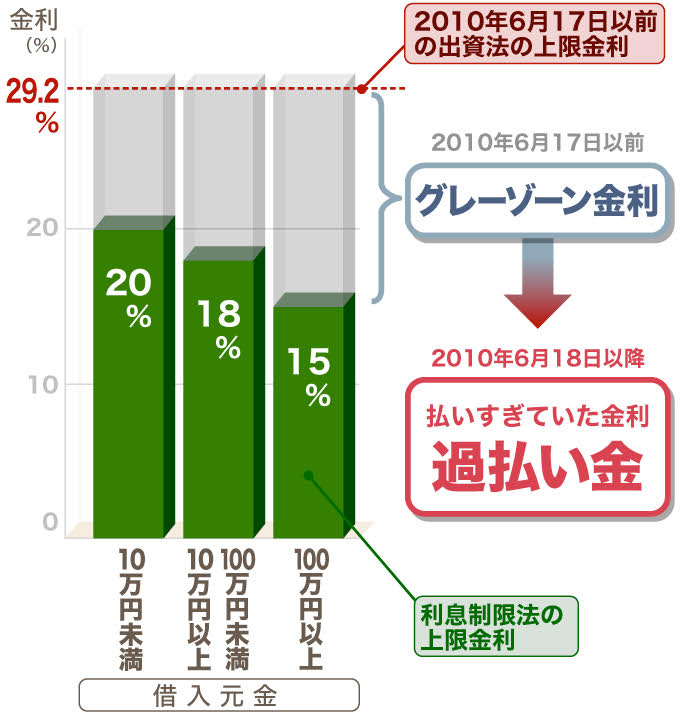

過払い金が発生する理由は、かつて存在した「グレーゾーン金利」です。

消費者金融やクレジットカード会社が貸すお金の金利には、上限があります。

2010年6月17日以前は、利息制限法と出資法という2つの法律がそれぞれ異なる上限金利を設けていました。

さらに、出資法の上限を超えて金利を取ることには刑事罰があったのに対し、利息制限法の上限金利を超えても罰則がありませんでした。

そのため、利息制限法の上限より大きく出資法の上限より小さい「グレーゾーン金利」でお金を貸す消費者金融やクレジットカード会社も多かったのです。

しかし2006年、最高裁判所で「グレーゾーン金利は無効」という判決が出たことで、グレーゾーン金利で返済していた分が、過払い金として返還が認められるようになりました。

多くの消費者金融やクレジットカード会社は、2007年頃に金利を見直しました。

2010年には法改正により出資法の上限金利が年20.0%になったことで、グレーゾーン金利は撤廃され、以降の借金については過払い金が発生することがなくなりました。

これを受け、2008年頃には「過払い金請求ブーム」が起こりました。

しかし、法改正から10年が過ぎ、利息返還金額は減少傾向にあります。

「過払い金の対象かも」と思ったら、まずは弁護士や司法書士に相談しよう

過払い金があるか・ないかの判断には難しいところもあります。

また、時効などによって「過払金が生じているのに請求できない」ケースも考えられます。

そのため、過払い金の有無をはっきりさせるためにも、過払い金が発生している可能性がある人は、まず弁護士や司法書士に相談するとよいでしょう。

専門家に相談・依頼すると、次のようなメリットが期待できます。

- 引き直し計算によって、過払い金の正確な金額がわかる

- 過払い金の金額によって、過払い金を請求したほうがいいか、債務整理したほうがいいかを判断してもらえる

- 過払い金返還請求をする場合、借入先との交渉から裁判まですべての手続きを代行してもらえる

- 自分で過払い金返還請求するよりも、多くの過払い金を取り戻せる

- 書類は事務所宛に送ってもらえるので、家族や周囲の人に知られにくい

- 借金の返済中の場合は、弁護士や司法書士からの受任通知が借入先に届いた時点で、督促や取り立てがストップする

相談無料の事務所もあるので、まずは相談を検討してみてはいかがでしょうか。