過払い金があるか確認できます!

- 何度でも無料相談OK

- 全国対応

- 分割払い可能

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ ※本メディアは弁護士法人・響と司法書士法人みつ葉グループの共同運営です

過払い金の計算方法や請求の手続きの方法について、押さえておきたいポイントは以下の通りです。

過払い金返還請求は自分でもできますが、弁護士や司法書士に依頼すると以下のメリットがあります。

過払い金のセルフチェックは、あくまで参考程度と考えましょう。

この記事では、過払い金が発生する仕組みや計算方法などについて詳しく解説します。

過払い金があるか確認できます!

目次 [非表示]

当事務所の借金減額診断は、無料・匿名で利用可能です。診断したからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

過払い金とは、消費者金融のカードローンやクレジットカードのキャッシングなど、貸金業者から借りたお金を返済する際、法律で定められた基準を超える利息を支払っていた場合に発生します。

法律で決められた金利(法定金利)の上限は、利息制限法という法律によって決められており、借金額によって下表のようになります。

| 利息制限法による金利の上限 | |

|---|---|

| 借金額 | 法廷で決められた金利の上限 |

| 10万円未満 | 年20.0% |

| 10万円~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

これを超える利息を支払っている場合は過払い金の可能性がありますので、「もしかしたら過払い金があるかも?」と思ったら、セルフチェックをしてみましょう。

なお、自分がいったい何%の金利で返済していたかは、次の式から逆算できます。

金利(%)=利息/借入金×借入期間

また、過払い金の利率をわざわざ計算しなくても、借入額と返済期間に対して、元金を含めた合計返済額が一定の額を超えていれば、過払い金が発生している可能性があります。

| 過払い金が発生している目安 | ||

|---|---|---|

| 借入額 | 借入期間 | 完済時の合計支払い額 |

| 50万円 | 5年間 | 95万円超 |

| 50万円 | 10年間 | 140万円超 |

| 100万円 | 5年間 | 175万円超 |

| 100万円 | 10年間 | 250万円超 |

| 200万円 | 5年間 | 350万円超 |

| 200万円 | 10年間 | 500万円超 |

もっとも、返済は分割で支払っていくことも多く、毎月残金が減っていくため、単純計算で求められるものではありません。

過払い金がいくら発生していたのかを知るには、取引履歴をもとに「引き直し計算」をする必要があります。

過払い金が発生しているのか、過払い金がいくら発生しているのかは、引き直し計算をすることによってわかります。

引き直し計算とは、貸金業者との取引履歴(過去の借入額や返済額など)をもとに、過払い金の金額を計算する方法のことです。

専門家に依頼することが一般的ですが、実は自分で計算することも可能です。

過払い金の引き直し計算に必要なものは以下の通りです。

Microsoft社の「Excel」という表計算ソフトを使うことができれば、どんなパソコンでも引き直し計算をすることができます。

取引履歴は、保管していれば問題ないのですが、過払い金発生時期の取引まで遡る必要があるため、既に廃棄してしまっていたり、なくしてしまっていたりすると考えられます。

取引履歴は、取引先の貸金業者から取り寄せることが可能で、電話やファックス、インターネット、店舗窓口より、取引履歴の開示請求ができます。

なお、取引履歴の開示は貸金業者の義務なので、開示請求をする理由を聞かれることはありません。

ただし、受け取るまでに数週間〜数ヶ月かかる場合もありますので、急ぎの場合は注意しましょう。

過払い金専用の計算ツールは、インターネットで検索するとさまざまありますが、中でも代表的な計算ツールは「名古屋式」と「外山式」の2種です。

いずれも、エクセルを使って計算するもので、それぞれのツールは下記のWebサイトからダウンロードできます。

取引履歴の内容を過払い金の計算ツールに入力することで、過払い金が発生しているのか、発生しているのであればいくら発生しているのかを計算できます。

しかし、自分でも再確認ができるよう、過払い金計算ツールがどのように計算しているのかを知っておきましょう。

過払い金計算ツールは、以下の手順で過払い金の計算を行います。

計算ツールに、法律で定められた金利の上限を入力します。

法律上の金利とは、下表の利息制限法の金利です。

| 借金額 | 法定で定められた金利の上昇 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万円~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

取引履歴から入力する内容は以下の3項目です。

計算する内容は、その取引が借入であるか返済であるかで少し異なります。

| 支払った利息 | 元金の返済額 | 取引後の残元金 | |

|---|---|---|---|

| 借入の場合 | ゼロ | ゼロ | (前回の取引の残元金)+(借り入れた金額) |

| 返済の場合 | (前回の取引の残元金)×(契約上の金利)×(前回の取引からの年数※) | (金融期間に入金した金額)-(今回の取引で支払った利息) | (前回の取引の残元金)-(借り入れた金額) |

※(前回の取引からの年数)=(前回の取引からの経日数)÷(その年の1年の日数)

過払い金が発生しているかは「取引後の残元金」の結果によりわかります。

もし、返済後に「取引後の残元金」がマイナスになると「過払い金が発生している」ということになり、このマイナス分が請求できる金額になります。

過払い金専用のツールを使えば、上記のような計算をしてくれます。

ただし、返済の途中で契約の変更があったり、取引履歴が長ければ誤って入力してしまったりと、正しい計算結果が出ない場合も考えられます。

自分で過払い金計算した結果は「そもそも過払い金があるのか」「どのくらい過払い金が発生しているか」の参考にしましょう。

過払い金返還請求をするには、1円のズレもない正確な計算結果が望ましいので、弁護士などの専門家に依頼した方が確実です。

そもそも、なぜ過払い金が発生するような利息で契約する貸金業者が多かったのでしょうか?

この背景には、利息を制限している「利息制限法」と「出資法」という2つの法律の内容が、かつて違いがあった時期があったからです。

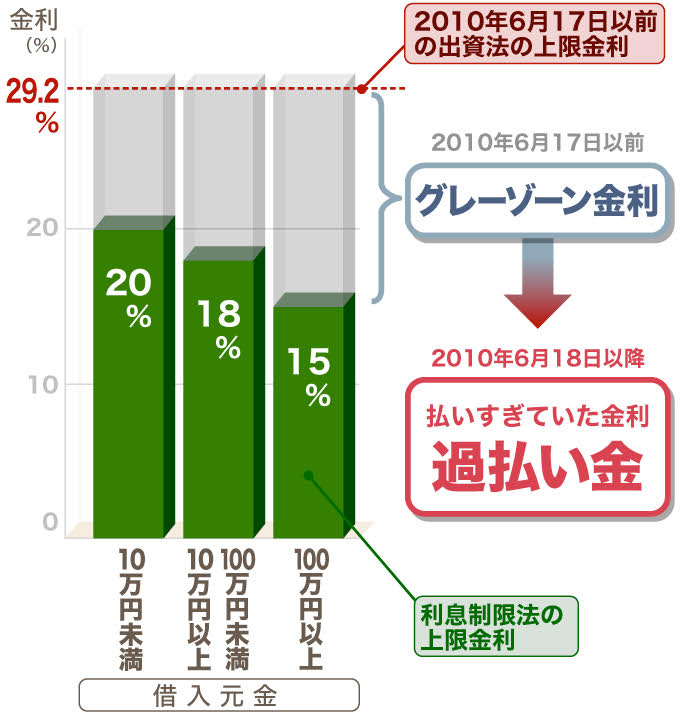

利息制限法では、借入金額によって異なりますが利息の上限は年20.0%であったのに対して、出資法では2010年6月17日まで利息上限を年29.2%と定めていました。

2つの法律で定める利息上限の差が、グレーゾーン金利と呼ばれるものです。

しかし、出資法は法律の内容が見直されて、2010年6月18日以降は上限金利が年20.0%となり、グレーゾーン金利が撤廃されました。

これにより、かつてグレーゾーン金利と呼ばれていたものが、過払い金となったのです。

逆をいえば、出資法改正以降の借金に、過払い金が発生することは原則ありません。

このことを踏まえて、「過払い金が発生しないケース」や逆に「過払い金の請求額が大きくなるケース」について、それぞれ解説いたします。

以下に該当するケースの借金では、過払い金が発生することはありません。

前述の通り、出資法が改定された2010年6月18日以降に契約した借入については、グレーゾーン金利が撤廃された後なので、過払い金が発生していることはありません。

さらに、グレーゾーン金利が撤廃されるよりも前に、主要な消費者金融やクレジットカード会社では、出資法改訂前の2007年頃、利息制限法に準じた利息の見直しを行っています。

このため、利息の見直し以降に契約した借入についても、過払い金が発生していることは考えられません。

例えば、アコムは2007年6月に、プロミスは2007年12月、アイフルは2007年8月に、それぞれ利息の見直しを行っています。

出資法改定以前から、利息制限法で定める適正金利で運営している貸金業者もあります。

銀行のカードローンをはじめ、信金や社会福祉協議会からの借入、奨学金、住宅ローンなどです。

そもそも適正金利で運営されているので、これらの借入に過払い金は発生しません。

過払い金が発生していても、過払い金返還請求ができるのは期限が定められています。

過払い金は、完済してから10年で時効が成立して、返還請求をすることができなくなります。

10年前以上前の借金であっても、完済してから10年経過していなければ、まだ過払い金返還請求をすることは可能です。

ここまで過払い金が発生しないケースについて解説しましたが、逆に過払い金が高額になってしまうケースもあります。

以下に該当する人は、過払い金が発生している場合、請求額金額が高額になる傾向がありますが、一方で計算も複雑になります。

過払い金は、毎月の返済に対して発生します。

毎月、過払い金が累積していくことになるため返済期間が長くなれば長くなるほど、請求金額が大きくなる可能性があります。

過払い金は、借金の元金に対して発生します。

このため元金が大きければ、その分、利息も大きくなり、それに比例して過払い金の金額も大きくなる場合があります。

過払い金は、貸金業者1社ごとに発生します、

このため、複数の会社から借入をしている場合は過払い金も大きくなります。

過払い金の返還請求の手続きは

の2つの方法があります。

それぞれのメリット・デメリットについて解説します。

自分で直接、貸金業者と交渉して過払い金を請求する場合のメリットとデメリットをまとめると以下のようになります。

自分で過払い金返還請求をすれば、弁護士事務所や司法書士事務所に支払う費用はもちろんかかりません。

ただし、過払い金返還請求にまったく費用がかからないということではなく、手続きに必要な印紙代や書類を取り寄せるための費用はかかります。

返済の過程で契約の見直しが入ることがあります。

また、取引期間が長いと、計算ツールを使ったとしても、誤入力してしまうこともあるでしょう。

自分で計算を行うと、契約の見誤りや誤入力により、過払い金の請求金額を誤って計算してしまうリスクがあります。

過払い金を誤って計算して貸金業者に返還請求をすると、本来はもっと多く返還できるのに少ない金額で請求してしまったり、過払い金の請求額が違うことを理由に返還請求を断られてしまったりします。

また、過払い金返還請求を貸金業者と交渉するには時間も手間もかかります。

資料を作成したり対応したりというのは、負担になるため、仕事などにも影響が出てしまうリスクもあります。

さらに、貸金業者との交渉中の電話や郵送物により、家族に隠していた借金が知られてしまう可能性もあるでしょう。

過払い金返還請求を弁護士事務所や司法書士事務所に依頼する場合のメリットとデメリットをまとめると以下のようになります。

なお、過払い金返還請求ができるのは弁護士のほか、1件あたりの借金総額および過払い金の金額が140万円以下であれば認定司法書士に依頼することもできます。

弁護士事務所や司法書士事務所に依頼をする最大のメリットは、引き直し計算や必要書類の作成などを代行してもらえることでしょう。

過払い金返還請求にかかる時間や労力は必要最小限となるため「仕事で忙しくて過払い金返還請求をする時間が確保できない」ということもなくなります。

また、貸金業者との交渉の連絡も対応してくれるので借金をしていることを家族に知られる可能性が低くなるでしょう。

過払い金の引き直し計算も、法律の専門的な知識から正確に行ってくれます。

時効も確認した上で請求手続を進めてくれるため、誤って過払い金返還請求をしてしまうこともありません。

弁護士事務所や司法書士事務所に依頼することの唯一のデメリットは、費用がかかってしまうことでしょう。

過払い金返還請求にかかる費用は、相談料、着手金、基本報酬、成功報酬、事務手数料や郵送料です。

ただし、成功報酬は、過払い金返還請求により戻ってきたお金の一部になることが一般的なので、過払い金返還請求によって追加でお金が発生することは一般的にありません。

前述のとおり、過払い金返還請求の手続きは、自分で進めることもできます。

しかし、メリットとデメリットとは別に、以下のケースに該当する場合は、個人の力では手に負えない状況になる可能性があります。

そのため、次のような場合は、自分で手続きをするよりも、弁護士や認定司法書士に依頼した方がよいでしょう。

前述したとおり、過払い金には時効があり、その起算点(時効のカウントがスタートする日)は「借金を完済した日」とされています。

同じ貸金業者で完済と借入を繰り返している場合は、時効の起算日の見極めが難しくなります。

一度完済した時点で、完済した取引についてはその時点を起算日として考える場合もあります。

しかし、次の借入までの間隔が短い場合は、一連の取引(1つの取引)と見なされて、次の借入の完済日が時効の起算日となる場合もあります。

こうしたことは、契約内容や状況などによって変わってくるため、一概に「どのくらいの間隔までなら一連の取引となるのか」については、確実な答えはありません。

法的な専門知識が必要になるため、弁護士や司法書士に依頼した方がよいでしょう。

時効成立が間近に迫っている場合は、スピードも正確性も重要です。

仕事をしながら、過払い金の引き直しの計算や必要書類のまとめなどをしていると時間がかかってしまうことから、書類を作成している間に時効が成立してしまう、という可能性があります。

慌てて書類を作成してしまい、誤った内容で過払い金返還請求をすれば、修正などでさらに時間がかかってしまうでしょう。

急ぎで過払い金返還請求をしないといけない場合は、弁護士や司法書士に相談した方が、手続きが確実です。

取引履歴を請求した際、貸金業者によっては「過払い金の請求かも?」と警戒し、先手を打って和解をもちかけてくる場合があります。

もし、ここで和解に同意してしまうと、法的に過払い金返還請求ができなくなります。

和解内容が本人にとって有利かどうかは個人で判断するのは難しいでしょう。

和解をもちかけられた時点で、返答をするのではなく、一度弁護士や司法書士に相談した方がよいでしょう。

貸金業者によっては、過払い金返還請求をしても民法705条を理由に反論してくる場合があります。

民法第705条

債務の弁済として給付をした者は、その時において債務の存在しないことを知っていたときは、その給付したものの返還を請求することができない。

簡単にいえば「返さなくてもよい借金と知りながら返済した場合は、それを取り戻すことができない」ということです。

貸金業者には弁護士がいますので、個人で請求を行うと交渉力不足により、反論を押し切られてしまったり、不利な和解をもちかけられてしまったりする可能性もあります。

しかしながら、こちらも弁護士などの代理人を立てた場合は、請求する側(あなた)の主張が認められることが一般的です。

借金の返済が苦しくて「過払い金があるかもしれないから、相殺できれば少しは楽になるかも」と思っている人もいるかもしれません。

借金の返済が滞っている状態ということは、返済期間の中で滞納などをして遅延損害金を支払ったこともあるのではないでしょうか?

遅延損害金は利息ではなく損害賠償金なので、過払い金の引き直し計算では除外して計算する必要があることから、計算が複雑になる可能性があります。

さらに、過払い金返還請求をしても借金の元金が大きくて元金が残った場合、任意整理として処理されるため、信用情報に事故情報が登録されます。

いわゆる「ブラックリストに載る」という状態となり、新たな借金はできなくなるのです。

ブラックリストに載るため、任意整理はデメリットにも思えますが、苦しい借金の返済か ら脱出するためには、有効な手段となります。

弁護士や認定司法書士といった法律の専門家に相談することで、過払い金請求はもちろん、債務整理も視野に入れた借金問題の解決の方法を提案してくるでしょう。

過払い金の計算を間違えてしまうと、実際より少ない額で請求してしまったり、請求金額が間違っていることを理由に交渉に応じてくれなくなってしまったりと、不利益な状況を招く可能性があります。

過払い金返還請求を確実に成功させたい場合は、1円のズレもない正確な過払い金の計算が理想です。

弁護士や認定司法書士に依頼することで、確実な過払い金の計算をしてくれます。

こうしたことも、法的な専門知識や豊富な経験に基づいて進めてくれるでしょう。

無料相談を受け付けている弁護士事務所や司法書士事務所もありますので、まずは相談から検討してみてはいかがでしょうか。

過払い金があるか確認できます!