ブラックリストで借金一本化の審査に通らない?多額の借金を減らしたいなら

借金一本化(おまとめローン)の審査に通らない原因は以下のとおりです。

- 借入額が大きすぎる

- ブラックリスト入りをしている

「おまとめローンの審査にすら通らない…」「もうどうすればいいかわからない…」とお悩みの方は、当事務所へ「債務整理」のご相談にお越しください。

債務整理では、将来発生する利息のカットや、月々の返済負担の減額によって借金問題を解決できる可能性があります。

当事務所は、相談は何度でも無料です。誰にも相談できずにお悩みの方も、遠慮なくお問い合わせください。

法律の専門家がお話を伺い、ご状況に合わせた適切な解決方法を提案いたします。

目次 [非表示]

「いきなり相談するのはハードルがある...」という方は、まずは無料の「借金減額相談」を使って、借金を減額できるのかを相談してみましょう。

相談は無料でできます。

借金の一本化(おまとめローン)とは?

借金の一本化とは、複数ある借り入れを、一つの借り入れにまとめることをいいます。

複数の借金をひとつにまとめることで、以下のようなメリットがあります。

- 低金利の借入先に乗り換えることで返済総額が減る

- 返済日が月1回になり管理しやすい

- 総量規制の対象外となるケースがある

ただし、以下のようなデメリットも。

- 返済能力がなければ審査に通らない

- 返済期間が延びる可能性がある

- 借金の元金は減らない

借金の一本化は、複数の借金をまとめるため、借入額が大きくなるケースが多いです。

審査も通常の借り入れより厳しくなる可能性があります。

また、一本化によって借入額も大きくなるため、月々発生する利息も大きくなります。

月々の返済額は減らせたとしても、期間が長期化しやすく、最終的な返済総額が増えてしまう可能性があります。

返済できる見込みがない借金を抱えている場合には、根本的な解決にはなりません。

もし借金の返済自体が難しいという場合には、債務整理など別の解決策を検討する必要があるでしょう。

借金一本化(おまとめローン)の審査に通らない理由は?

借金の一本化の審査に通らないケースは以下のとおりです。

安定した収入がない

多くの金融機関では、「安定した収入」があることを貸付けの条件としています。

そのため、現在継続的な収入がない状態であれば、審査に通るのは難しいでしょう。

「安定した収入」があると判断される基準として、収入はもちろんのこと、勤務先での雇用形態や勤続年数も含まれます。

これは、勤続年数が長ければ安定した収入を得られると判断されるためです。

借金総額が大きすぎる

借金総額が大きすぎる場合も、借金一本化の審査に通るのは厳しいといえるでしょう。

貸付けを行う金融機関は通常、借主が滞納したときの資金の回収コスト(督促や法的措置をとることなど)をできるだけ抑えたいと考えています。

借金の総額が大きければ、滞納リスクが高まるため、必然的に審査は厳しくなります。

なお、先述したとおり、おまとめローンなどを利用した借金の一本化は総量規制の対象となりません。

ただし、各金融機関で、貸付審査において総量規制に準じる規制ラインが設けられているため、借金総額が年収の3分の1以上ある場合は注意が必要です。

ブラックリストに載っている

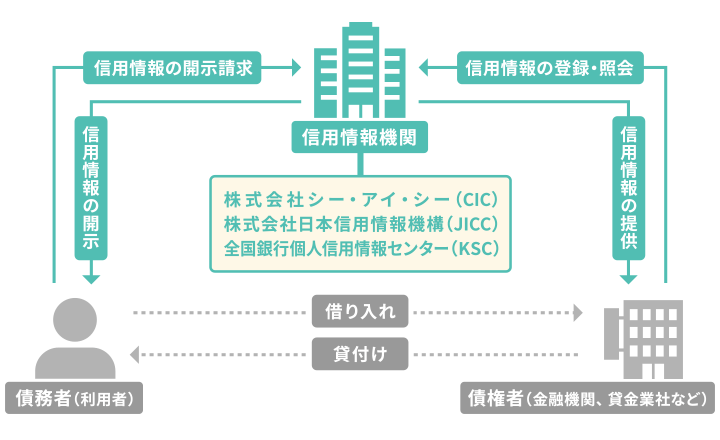

過去に借金を滞納をしていたり、債務整理をしていた場合、信用情報機関に事故情報が登録されている(いわゆるブラックリストに載っている)可能性があります。

信用情報とは、本人の属性、クレジットカードやキャッシングの契約状況、借り入れ・返済などの取引状況のことで、以下の信用情報機関に登録されています。

信用情報機関に事故情報が登録されると、基本的に金融機関や消費者金融でローンを組めなくなります。これはおまとめローンを利用する場合も同様です。

なお、事故情報はあくまで借金の延滞や、債務整理を行うことで記録されるもので、借金を一本化すること自体は事故情報にはなりません。

ブラックリストについては、以下の記事で詳しく解説しています。

半年以内に複数のローンに同時に申し込んだ

絶対にお金を借りたいからといって、短期間で複数のローンに同時に申し込むと、審査に落ちやすくなります。

これは、先述の信用情報機関に、「ローンやクレジットカードに申し込んだ」という情報が6ヶ月間登録されるためです。

金融機関は審査の際、こうした申込履歴も参照します。

同時期に複数のローンに申し込んだとわかると、「お金に困っているのではないか?」と判断され、審査に通らない可能性があるのです。

一度ローンに落ちてしまったら、申込履歴が消えるまでの6ヶ月程度の時間を空けてから申し込むことをおすすめします。

借金一本化(おまとめローン)の審査に通らないときは債務整理を検討しよう

もしブラックリスト入りなどの理由で借金一本化ができない場合には、借金を減額する方法である「債務整理」も視野に入れましょう。

- 債務整理とは

弁護士や司法書士に依頼し、債権者(お金を貸した側)と直接交渉をしたり、裁判所に申し立てることで借金問題を解決する手段のこと。

借金の将来利息や元金を減額したり、免除することを目的としています。

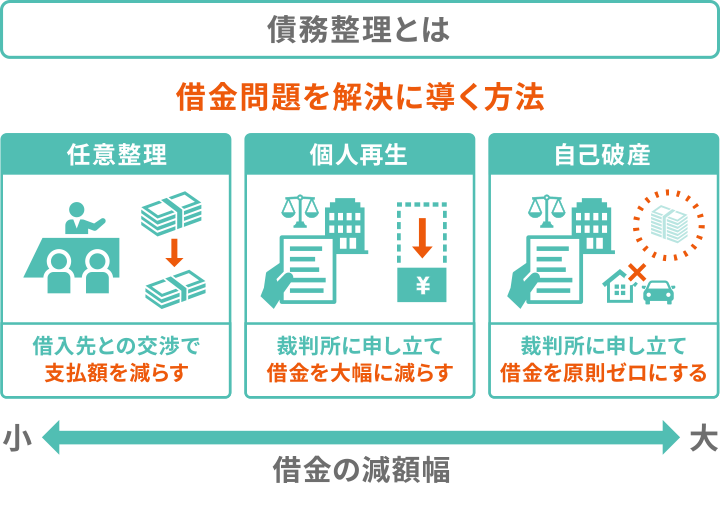

債務整理には「任意整理」「個人再生」「自己破産」の3種類があります。

この記事では、債務整理のなかでも利用者の多い「任意整理」のメリット・デメリットについて紹介します。

その他の債務整理の手段について詳しくは、以下よりご確認ください。

任意整理のメリット

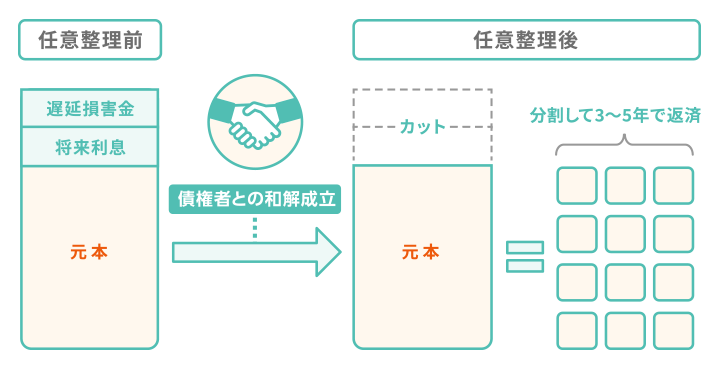

任意整理とは、債権者(金融機関など)と今後の返済計画について直接交渉し、和解を成立させることで、借金を無理なく返済できるようにする手続きです。

おまとめローンのような審査も必要なく、「安定した収入と返済の意思」があれば任意整理を行えます。

おもなメリットは以下のとおりです。

- 将来利息をカットできる

- 月々の返済負担が減る

- 弁護士や司法書士に依頼すれば督促が止まる

- 任意整理は整理対象の借金を選べる

それぞれ詳しくみていきましょう。

将来利息をカットできる

任意整理では、原則として将来利息をカットできるため、利息がかかる借金の一本化(おまとめローン)よりも返済総額を減らせる可能性があります。

また、利息が発生しなくなることで、月々払った分だけ確実に元金を減らせるため、完済の見通しが立つでしょう。

月々利息が増え続ける消費者金融やクレジットカードによる借金に特に有効です。

月々の返済負担が減る

任意整理では、「将来利息をカットしたうえで、元金を3〜5年かけて返済する」という条件で和解交渉を行います。

このとき、弁護士・司法書士は月々無理のない範囲での返済計画を提案します。

交渉次第では、返済期間の延長・月々の返済額の減額を目指せる可能性もあるのです。

なお、複数借入先があった場合でも、任意整理後の返済は弁護士や司法書士に支払う(=一本化できる)ケースが多いです。

そのため、月々の返済の管理がしやすい点もメリットといえるでしょう。

弁護士や司法書士に依頼すれば督促が止まる

弁護士や司法書士に債務整理を依頼することで、受任通知が債権者へ送付されます。

- 受任通知とは

弁護士・司法書士が債務整理の依頼を受けた際に、債権者に対して「依頼を受けて債務整理の手続きを行う」と伝えるための通知書。

貸金業法第21条により、受任通知が送付された時点から債務整理の手続きが終わるまで取り立てを停止することが定められています。

そのため、日々の督促電話や郵送物によってお困りの方は、弁護士・司法書士に相談してみるのもひとつの手です。

整理対象の借金を選べる

任意整理では、整理する対象の借金を選べる点もメリットです。

保証人付きの借金や車のローンなど、そのまま返済したい借金がある場合には、任意整理が向いているでしょう。

「個人再生」「自己破産」は減額幅が大きいものの、裁判所に申し立てる手続きのため、すべての借金が整理対象となってしまいます。

もし保証人付きの借金を債務整理してしまうと、減額された分は保証人へ請求されてしまいます。

任意整理であれば、「保証人付きの借金は減額交渉をしない」「それ以外の借金は減額交渉をする」というふうに柔軟に対応できます。

任意整理のデメリット

任意整理のおもなデメリットは以下のとおり。

- ブラックリストに載る

- 減額幅は「個人再生」「自己破産」に比べて小さい

それぞれについてみていきましょう。

ブラックリストに載る

任意整理に限らず、どの債務整理を行っても、信用情報に事故情報が掲載される(いわゆるブラックリストに載る)点はデメリットといえるでしょう。

先述したとおり、信用情報に事故情報が掲載されると、新規の借り入れやクレジットカードの作成・利用ができなくなります。

とはいえ、ブラックリストに載るのは、任意整理をしたときだけではありません。

借金を2ヶ月以上の長期間滞納した場合には、「返済能力に問題がある」とされ、すでに事故情報が登録されている可能性が高いです。

さらに借金を滞納すると、督促や財産の差押えなど、ブラックリスト以外のリスクも発生します。

そのため、もし長期的に滞納している場合には、早いタイミングで任意整理をはじめとした債務整理を検討することをおすすめします。

減額幅は「個人再生」「自己破産」に比べて小さい

任意整理は、原則として将来利息のカットを目指す方法であり、元金の減額はできません。

借金を5分の1〜10分の1(最低100万円)に減額できる個人再生や、一部を除き借金が全額免除される自己破産に比べると、任意整理の減額幅は小さい点がデメリットといえるでしょう。

とはいえ、個人再生・自己破産にも以下のようなデメリットがあります。

- 信用情報に事故情報が掲載される

- 官報に手続きをした事実が載る

- 保証人・連帯保証人が一括請求を受ける

- 手続きに1〜1年半程度の時間がかかる

- 信用情報に事故情報が掲載される

- 官報に手続きをした事実が載る

- 保証人・連帯保証人が一括請求を受ける

- 家や車などの財産を回収される

どの債務整理方法を選ぶべきかは、弁護士・司法書士へ一度相談してみることをおすすめします。

借金一本化の審査に通らない人は弁護士・司法書士へ相談を

借金の一本化(おまとめローン)には、金利の引き下げなどによる増えすぎた借金の「救済措置」の側面があります。

このおまとめローンにも通らないということは、新規の借り入れも不可能な状態になっているケースがほとんどでしょう。

債務整理は、借金の一本化の審査に通らない人も利用できる、借金を根本から解決する正当な手段です。

「審査に落ちて借金の返済の見通しも立たない」「誰にも相談できずどうすればよいかわからない」とお悩みの方は、ぜひ一度当事務所の無料相談をご利用ください。

法律の専門家がしっかりとお話を伺い、「債務整理」のほか、お客様のご状況に合わせた解決手段をご提案します。