借金減額できるか確認できます!

- 何度でも無料相談OK

- 全国対応

- 分割払い可能

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ ※本メディアは弁護士法人・響と司法書士法人みつ葉グループの共同運営です

リボ払いから低金利のカードローンに借り換えると、利息が減り返済総額を抑えられる可能性があります。

次のようなケースに該当する場合は、借り換えを検討してもよいでしょう。

この記事では、リボ払いの借り換えを検討すべきケースや、借り換えによる効果、注意点などについて解説します。

リボ払いの返済が終わらずお困りの方の方は、当事務所にご相談ください。状況に応じた解決方法をアドバイスいたします。ご相談は24時間365日、無料で受け付けています。

※当記事の情報は2024年6月時点のものです

借金減額できるか確認できます!

目次 [非表示]

相談するか迷っている方は、まずは無料の「借金減額シミュレーター」を使って、借金を減額できるのかを診断してみましょう。

診断は匿名、無料でできます。

次のようなケースに該当する場合は、リボ払いの借り換えを検討してもよいでしょう。

リボ払いの借り換えを検討すべきケース

「リボ払いがなかなか終わらない」と感じている場合は、毎月の返済額のほとんどが、リボ払いの高額な利息(手数料)に充てられている可能性があります。

金利の低いカードローンなどに借り換えることで、手数料の支払いを減らし、早期の完済を目指すことができます。

一方で、借り換えをするためには、新規の借り入れ審査に通らなければなりません。

詳しくは後述しますが、少なくとも「安定した収入があること」や、「滞納していないこと」が必要となります。

リボ払いを借り換えることで、次のような効果を期待できます。

リボ払いへの借り換えよって期待できる効果

以下で具体的に解説します。

リボ払いの借り換えの一番のメリットは、返済総額を減らせる可能性があることです。

リボ払いの金利(手数料率)は一般的に、年率15.0〜18.0%程度。銀行カードローンは年率12.0〜15.0%程度ですので、それらのローンと比べると高い水準となります。

そのため、銀行カードローンなどに借り換えることで、金利を下げられる可能性があります。同じ金額でも金利が下がれば利息が減り、結果として返済総額も少なくなります。

たとえば、100万円の元金を5年で返済する場合、リボ払い(年率18.0%)をカードローン(年率15.0%)に借り換えれば、返済総額をおよそ10万円減らせることになります。

| 元金 | 金利(年率) | 返済期間 | 利息 | 返済総額 | |

|---|---|---|---|---|---|

| リボ払い | ¥1,000,000 | 18.0% | 60ヶ月 | ¥523,573 | ¥1,523,573 |

| カードローン | ¥1,000,000 | 15.0% | 60ヶ月 | ¥427,378 | ¥1,427,378 |

※元利均等返済方式による概算です

リボ払いの借換先の種別で見ると、金利相場は以下のように異なります。一般的に、金利が低いほど、審査基準が厳しくなります。ろうきんは、一定の収入があることに加え、「団体会員であること」などの条件もあるため、利用できる人は限られます(参考)。

・消費者金融:年17.0~18.0%程度

・銀行:年12.0〜15.0%程度

・ろうきん(中央労働金庫):年5.825%~7.280%程度

※100万円以下の借り入れの場合

リボ払いを借り換えることで、「利用残高が思ったより増えてしまう」といったリスクを回避できます。

リボ払いの金利は利用残高に対して一定の割合で発生します。リボ払いを繰り返し利用することで、利用残高が増えていけば、それに比例して手数料も増えていきます。

リボ払いは定額式といって、毎月固定の金額を支払うことがほとんど。そのため、毎月支払いができていれば、いつか支払いが完了するだろうと思いがちです。

しかし、実は支払いのほとんどが手数料に充てられていて、利用残高が一向に減っていないというケースも少なくありません。

カードローンなどに借り換えることができれば、そういった状況に陥らなくて済みます。

リボ払いを借り換えると、クレジットカードの利用可能額を増やせる可能性があります。

リボ払いはクレジットカードのショッピング枠を使用するため、リボ払いの利用残高が増えれば、その分クレジットカードで利用できる金額が減ることになります。

クレジットカードを日常的に利用している人にとっては、利用できる金額が少ないと不便に感じる場面も出てくるでしょう。

リボ払いをカードローンなどに借り換えることで、ショッピング枠の利用可能額が増える可能性があるため、買い物で不便に感じることも少なくなるでしょう。

リボ払いを複数社で利用している場合、借り換えて一本化することで、返済管理の手間が省けるようになります。

リボ払いの返済日は、金融機関によって異なるため、複数のリボ払いを利用していると、管理の手間がかかります。うっかり返済することを忘れてしまうこともあるかもしれません。

仮に、返済を忘れて滞納してしまうと、返済期日の翌日から遅延損害金が発生します。

その点、借り換えによって借金を一本化できれば、返済日が月1回となるため、返済スケジュールを管理しやすくなります。

なお、借金の一本化は、

といったデメリットもあるため、注意が必要です(詳細は後述します)。

まとめると、借り換えが有効となるのは、以下のうち、いずれかのケースに該当するときといえるでしょう。

リボ払いの借り換えが有効となるケース

リボ払いの借り換え手段となるカードローンですが、利用にあたっていくつか注意すべき点があります。

申し込みを行う前に、以下の4点について確認しておきましょう。

借り換えをするときの注意点

カードローンは、審査に通らなければ利用できません。

金融機関各社の審査基準は公開されていませんが、クレジットカードよりカードローンの審査の方が厳しいといわれています。

カードローンの申し込み条件は、年齢が20〜60歳代で、安定した収入があることです。

また以下の場合は、審査に通らない可能性があります。

そのほか、転職直後など勤続期間が短い場合も、安定した収入がないと見なされるケースがあるので注意しましょう。

カードローンの利用限度額は審査によって決定するため、希望どおりの金額が借りられない場合もあります。

特に、初めて借り入れを行う場合は、利用限度額が10〜50万円になることが多く、リボ払いの借り換えに必要なお金を借りられない可能性もあります。

また、金融機関には「総量規制」というルールがあり、銀行もこれに準じたルールで自主規制を行っています。

リボ払いは総量規制には含まれませんが、その他の借り入れがある場合は、現在の借入額と新規の借入希望額の合計が年収の3分の1以下にならなくてはなりません。

カードローンなどの金利は利用限度額によって異なります。

利用限度額は審査によって決まるため、もし利用限度額が低く設定されれば、結果的にリボ払いよりも高い金利となるケースがあります。

以下、アコムの例でいえば、99万円以下の利用限度額の場合、金利が年18.0%になる可能性があることがわかります。

| カードローンの金利の例(アコムの場合) | |

|---|---|

| 利用限度額 | 金利(年率) |

| 501万〜800万円 | 3.0%〜4.7% |

| 301万〜500万円 | 4.7%〜7.7% |

| 100万〜300万円 | 7.7%〜15.0% |

| 1万〜99万円 | 7.7%〜18.0% |

借入残高に応じて設定される毎月の返済額が少なければ毎月の負担は少なくなりますが、返済が長期化してしまう可能性があります。

これは、毎月の返済額に占める元金の割合が下がった場合も同じです。

仮に金利が下がったとしても、返済が長期に及ぶことで利息総額が増えてしまうため、結果的に返済総額も増えるリスクがあります。

せっかく借り換えをしても、返済が長期化すれば未返済残高が多いままになり、借入額によっては、将来、住宅ローンを組む際の審査に影響することも考えられます。

ここまで解説したように、リボ払いの借り換えは、利用できなかったり、利用できたとしても今よりも金利が高くなってしまうことがあります。

そこで、リボ払いの借り換え以外で、借金の返済総額を減らす方法を2つ解説します。

繰り上げ返済は、毎月の返済とは別に元金の一部を返済する方法です。ボーナスなどの臨時収入があったときなどに活用できるでしょう。

毎月の返済には、利用残高のほかに残高に応じた利息が含まれています。繰り上げ返済では全額が利用残高の返済に充てられるので、その後の返済では利息が軽減されます。

その後、特に返済期間の延長を行わなければ、返済総額を減らすことができるでしょう。

リボ払いの繰り上げ返済のやり方には、「指定口座からの引き落とし」「銀行振り込み」「提携ATMで支払い」「インターネットで支払い」などがあります。

リボ払いの借り換えを行い、利息を減らしても返済の見通しが立たない場合の選択肢として、任意整理が挙げられます。

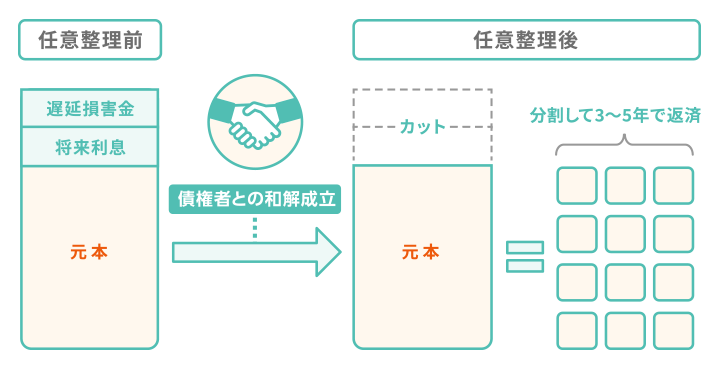

任意整理は、債権者(お金を貸している側)と債務者(お金を借りている側)の間で和解契約を締結し、将来利息のカット・返済期間の延長などを行うことで、借金を返済しやすくする解決方法です。

債権者と和解契約ができた場合、返済するのは借金の元金のみとなります。また、3~5年の分割払いにできるので、月々の返済額を減らせる可能性があります。

リボ払いの借り換えと異なり、利息をカットできる可能性があるため、返済の負担をさらに軽減できるでしょう。

ただし、デメリットとして、信用情報機関に事故記録が登録される(いわゆるブラックリストに載る状態)ことが挙げられます。

事故記録が登録されると、クレジットカードが強制解約となり、その後およそ5年間は、新規の発行もできなくなるので、注意が必要です。

任意整理は、借金を減額または免除してもらう債務整理の手続きのひとつです。債務整理にはほかに、個人再生や自己破産などの手続きがあります。

どの手続きを選ぶべきかは、借金の総額や収入、資産の状況などによって異なります。判断に迷う場合は、法律の専門家である弁護士・司法書士に相談してみるとよいでしょう。

任意整理については、下記記事で詳しく解説しています。

借金減額できるか確認できます!