個人再生の費用相場と払えないときの対処法3つ!他の手続きと比較も

個人再生の費用は、50〜80万円かかると考えられます。費用の内訳は、以下の通りです。

- 裁判所費用:約1〜20万円

- 弁護士費用:約50〜60万円

個人再生は、持ち家などの財産を処分せずに、借金を大幅に減額できる方法です。

個人再生の費用が払えない場合、自分で手続きをすることも可能です。ただし、個人再生で失敗するケースもあります。

金銭的な不安を抱えている場合は、後払いや分割払いが可能な法律事務所や司法書士事務所に依頼するのもひとつの方法です。

一人で悩まず、まずは無料相談を検討してみてはいかがでしょうか。

この記事では、債務整理のひとつである個人再生にかかる費用や、費用を工面できない場合の対処法を詳しく解説していきます。

目次 [非表示]

当事務所の借金減額相談は、無料で利用可能です。相談したからといって、必ずしも依頼をする必要はありませんのでお気軽にご利用ください。

個人再生にかかる費用相場は50万~80万円程度

個人再生を検討するときに気になるのは「費用は総額いくらなのか?」という点でしょう。

個人再生の手続きにかかる費用は「裁判所に払う費用」と「弁護士・司法書士に払う費用」で構成されており、合計50〜80万円程度が目安となります。

| 裁判所費用 | 約3〜23万円 |

|---|---|

| 弁護士・司法書士費用 | 約30〜60万円 |

この金額の幅は「住宅ローンを残したまま手続きするか」や「個人再生委員が選任されるか」によって変わります。

※個人再生委員については後述します。

一括で支払うのは難しい金額ですが、手続きを開始すれば借金の返済が一時停止するため、その間に費用を積み立てることが可能です。

個人再生については以下の記事で詳しく解説しています。

裁判所費用と弁護士・司法書士費用の内訳について、以下で詳しく解説します。

裁判所費用の相場は3万円程度

裁判所費用は、個人再生手続を行う上で必ず発生する必要経費です。

手数料や郵券代(切手代)などで構成されています。

ここでは、最もベーシックな費用構成を紹介します。

| 申立て手数料 | 10,000円 |

|---|---|

| 予納郵券 | 5,000円程度 |

| 官報公告費 | 1万5,000円程度 |

| 合計 | 3万円程度 |

※参考:東京地方裁判所「よくある質問」

※費用は裁判所や債権者数などによって異なります。

具体的には、次のような内訳となります。

- 申立て手数料

個人再生の手数料として、収入印紙で納付します。 - 予納郵券

債権者(お金を貸した側)への書類送付に使う郵便費用として、切手で納付します。切手の枚数は裁判所によって異なりますが、債権者が多いほど高額になります。 - 官報広告費

政府が発行する機関紙である官報に公告(再生者の情報)を掲載するための費用です。現金で納付します。

金額自体はそれほど大きくありませんが、申立て時に一括で必要となります。

弁護士・司法書士に依頼しない場合は、この裁判所費用のみで個人再生を行えますが、後述するようにおすすめはできません。

なお地域や事案によっては、別途「個人再生委員報酬」が必要な場合もあります。

以下で解説します。

個人再生委員の報酬が20万円程度必要な場合も

地域や事案によっては、裁判所から「個人再生委員」が選任されることがあり、その場合は追加で15万~25万円程度の個人再生委員報酬(予納金)が必要になります。

- 個人再生委員とは?

- 債務者の財産状況を調査し、再生計画が適正かチェックする役割を担います。

東京地方裁判所など、原則としてすべての申し立て事案で選任される地域もあります。

資産が多く複雑な場合や、財産隠しが疑われるなど、詳しい調査が必要なケースでは個人再生委員が選任されることがあります。

「個人再生委員がつくのを避けたい」と心配になると思いますが、弁護士・司法書士に相談いただき、財産に関する資料をていねいに作っておけば、回避できる可能性は高いといえるでしょう。

※東京地方裁判所では個人再生委員の選任は回避できません。

弁護士・司法書士費用の相場は30~60万円程度

個人再生をするには、弁護士・司法書士に手続きを依頼することが一般的です。

弁護士・司法書士の費用相場は次のとおりです。

| 弁護士 | 50〜60万円程度 |

|---|---|

| 司法書士 | 30~50万円程度 |

この費用は、一般的に着手金+報酬金という内訳になってます。

「住宅ローン特則(後述)」を利用する場合は、別途加算される場合もあります。

一般的に弁護士よりも司法書士のほうが、安価で請け負ってくれるケースが多いでしょう。

ここでは、司法書士法人みつ葉グループの債務整理費用を例に紹介します。

| 法律相談料 | 無料 |

|---|---|

| 報酬金 | 44万円(着手金11万円込み) |

※金額は税込。別途実費がかかる場合もあります。

弁護士・司法書士費用は決して安くはありませんが、個人再生は非常に複雑な手続きであり、必要書類も膨大です。

ご自身ですべてを行うのは困難ですが、弁護士・司法書士に依頼することで、手厚くサポートしてもらえます。

個人再生によって借金が大幅減額されることを考えたら、再出発のための先行投資ということもできるのではないでしょうか。

当事務所の借金減額相談は、無料で利用可能です。相談したからといって、必ずしも依頼をする必要はありませんのでお気軽にご利用ください。

個人再生の費用が払えない場合の対処法

「借金で苦しんでいるのに、費用なんて払えない」と感じるのは当然のことです。

しかし手元にお金がなくても、個人再生の手続きを始めることは十分に可能です。

多くの弁護士・司法書士事務所では、相談者の家計状況に配慮し、無理のない支払い方法を提案してくれます。

なぜなら「受任通知」の送付によって借金の返済を止め、その間に分割払いで支払うことができるからです。

まずは「払えないから無理」と決めつけず、弁護士・司法書士がどのような解決策を持っているのか、その方法を知ってください。

受任通知で止まるからその間に積み立てできる

弁護士・司法書士に個人再生を依頼すると、すぐに債権者へ「受任通知」が送られ、借金の督促や返済がストップします。

- 受任通知とは?

-

弁護士・司法書士が債務整理の依頼を受けた際に、債権者に「依頼を受けて債務整理の手続きを行う」と伝えるための通知書です。

貸金業法第21条により、受任通知を受領した債権者は、債務者へ直接督促や取り立てをすることが禁止されています。

これによって、今まで返済に充てていたお金を、そのまま弁護士・司法書士費用の支払いや、裁判所費用の積み立てに回すことができるのです。

新しくお金を借りる必要はなく、返済に回していた分を将来のための費用にスライドさせるイメージです。

督促や返済が止まることで心の平穏を取り戻しながら、着実に手続きの準備を進められるこの仕組みを、ぜひ有効に活用してください。

分割払いが可能な事務所に依頼する

多くの司法書士・弁護士事務所では、費用の分割払いなどに対応しています。

なぜなら、相談に来られる方のほとんどが金銭的に余裕がないことを深く理解しているからです。

「毎月3万円なら払える」「ボーナス時に少し多めに払える」といった個別の事情に合わせて、無理のない返済計画を提案してくれるでしょう。

司法書士法人みつ葉グループでは、着手金を6~8回程度の分割払いにすることができます。

まずは無料相談を活用し「月々いくらなら返済できるか」を正直に伝えてみましょう。それが生活再建への第一歩となります。

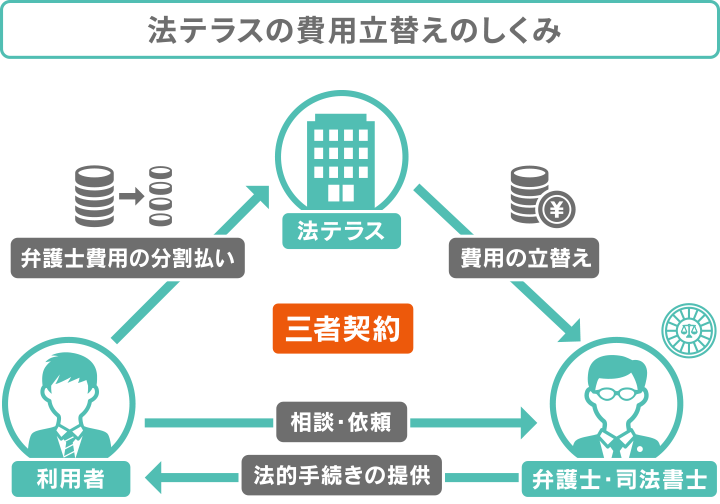

法テラスの「民事法律扶助制度」を利用する

少しでも個人再生の費用を抑えたい場合は法テラス(日本司法支援センター)を利用するといいでしょう。

法テラスの弁護士・司法書士費用は、次のようになります。

| 実費 | 着手金 |

|---|---|

| 35,000円 | 165,000円 |

※法テラス埼玉の標準的な費用。債権者が10社以下の場合の例。

また法テラスには「民事法律扶助制度」という制度があり、弁護士・司法書士費用の一時立て替えをしてくれるのです。

支払いは、債整理の手続きがすべて終わってからでよく、月々5,000円〜1万円程度の分割返済でいいのです。

利息も不要なので、安心して利用できるでしょう。

※裁判所費用の実費の立替えできません。

- 法テラスとは?

- 法務省所管の公的な法人で、法的トラブル解決のための「総合案内所」です。経済的な格差にかかわらず、誰でも情報やサービスを受けられるよう支援することを目的としています。

※参考:「法テラス(日本司法支援センター)とは」

なお法テラスの利用には、一定の収入・資産基準があります。

たとえば夫婦2人の場合は、本人と配偶者の月収合計が25万1,000円以下、資産の合計額が250万円以下が利用条件になります。

※大都市部では1割増となります。参考:法テラス「収入や資産の基準について」

家賃・住宅ローンや医療費、教育費を払っている場合は、収入から控除(差し引く)されます。

そのため収入だけで「私には当てはまらない」と判断せず、法テラスや法テラスと提携している弁護士・司法書士事務所に、利用可能か確認してみるといいでしょう。

自分自身で手続きする(非推奨)

前述したように、個人再生手続きを弁護士・司法書士に依頼すると、その分の費用が必要になります。

そのため「自分でやればお金が節約できる」と考えることも、無理ありません。もちろん一般の方が手続きを行うことは可能ですが、おすすめはできません。

個人再生手続きは、債務整理の中でも難度が高いのです。

提出書類の不備や再生計画のミスがあれば、手続きが打ち切られ(棄却)ますし、最終的に再生計画が認可されず失敗に終わることも十分ありえます。

個人再生が失敗する例

- 書類の不備・提出期限超過によって手続き開始にならない、あるいは棄却(打ち切り)される

- 債権者から再生計画案に不同意(反対)を出されて否決になる

- 財産の申告漏れによって再生計画不認可になる など

また、個人で申し立てると「個人再生委員」が選任される運用になっている地域もあり、結局20万円前後の予納金が発生するため、節約効果も限定的です。

失敗して借金がそのまま残るリスクを考えれば、弁護士・司法書士の手を借りて成功させるほうが、賢明な選択といえるのではないでしょうか。

個人再生が失敗されるケースについては以下の記事で詳しく解説しています。

個人再生で持ち家を守るための注意点

「借金は減らしたいけれど、家族との思い出が詰まった持ち家だけは手放したくない」という切実な願いを叶えるのが、個人再生の「住宅ローン特則(住宅資金特別条項)」です。

この制度を利用することで、マイホームを守りながら他の借金だけを大幅にカットすることが可能です。

ただし、通常の手続きよりも複雑な要件があり、費用面でも若干の加算が発生することが一般的です。

大切な資産を守るための重要なオプションですので、内容を正しく理解しておきましょう。

住宅ローン特則とは?

住宅ローン特則とは、簡単に言えば「住宅ローンだけは今まで通り払い続ける代わりに、もち家を手放さなくて済む」という、個人再生だけの特例です。

住宅ローンが残っているのにこの特則を使わないまま個人再生を行うと、債権者である銀行やモーゲージバンクに、持ち家を回収されてしまいます。

また自己破産では、持ち家を回収処分されることを回避できません。

しかし個人再生でこの住宅ローン特則を使えば、家を維持したまま借金を減額できます。

「家族に迷惑をかけたくない」「子供の通学区域(学区)を変えたくない」という方にとって、非常にメリットの大きい制度です。

住宅ローン特則については以下の記事で詳しく解説しています。

住宅ローン特則を利用する場合の費用

個人再生とともに住宅ローン特則を利用する場合でも、裁判所費用はほぼ変わりません。

債権者への郵券費が、数百円程度変化するだけです。

しかし弁護士・司法書士費用は、個人再生費用に5万~10万円程度加算されることが一般的です。

なぜ加算されるのかというと、債権者(銀行等)との事前協議や、登記簿の確認、特別な再生計画案の作成など、専門的な実務工程が増えるためです。

なお司法書士法人みつ葉グループでは、住宅ローン特則をご利用いただく方も、費用は同額です。

司法書士法人みつ葉グループの費用

- 個人再生(住宅ローン特則なし):44万円

- 個人再生(住宅ローン特則あり):44万円

※料金は税込

初期費用は少し増えますが、マイホームという大きな資産を守れる必要経費として考えてください。

住宅ローン特則を利用する条件

住宅ローン特則は、メリットの多い制度ですが、利用にはいくつかの条件があります。

おもな条件は、次のとおりです。

- 本人が居住するための住宅であること(投資用物件は不可)

- 住宅ローン以外の抵当権が設定されていないこと(他の借金の担保になっていないこと)

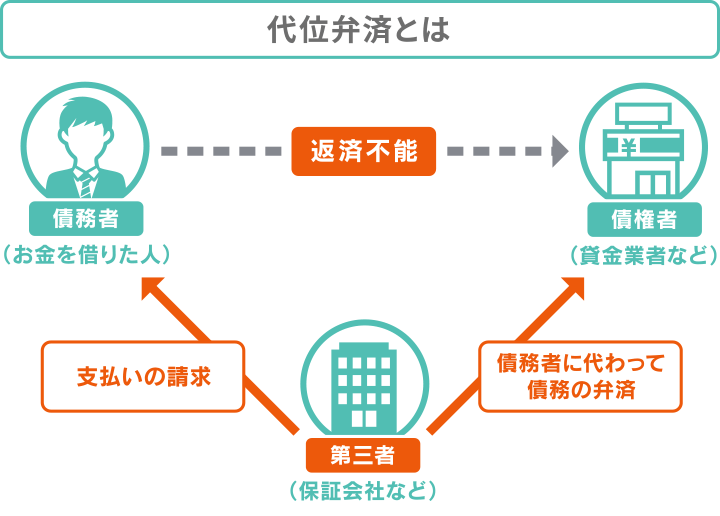

- 代位弁済から6ヶ月以内であること

多くの方がつまずくのは「代位弁済から6ヶ月以内」という項目です。

「代位弁済」とは、住宅ローンを滞納すると保証会社が代わりに返済をすることです。

住宅ローンの契約には、一般的に保証会社との契約も含まれているため、3~6ヶ月滞納をすると自動的に代位弁済されてしまいます。

そして、代位弁済されたあと6ヶ月以内に個人再生の申し立てをしないと、住宅ローン特則が認められないのです。

この判断を誤って手続きが遅れると、持ち家を守れません。

住宅ローン特則の利用を考えている方は、できるだけ早く弁護士・司法書士に相談するといいでしょう。

住宅ローン特則の条件については以下の記事で詳しく解説しています。

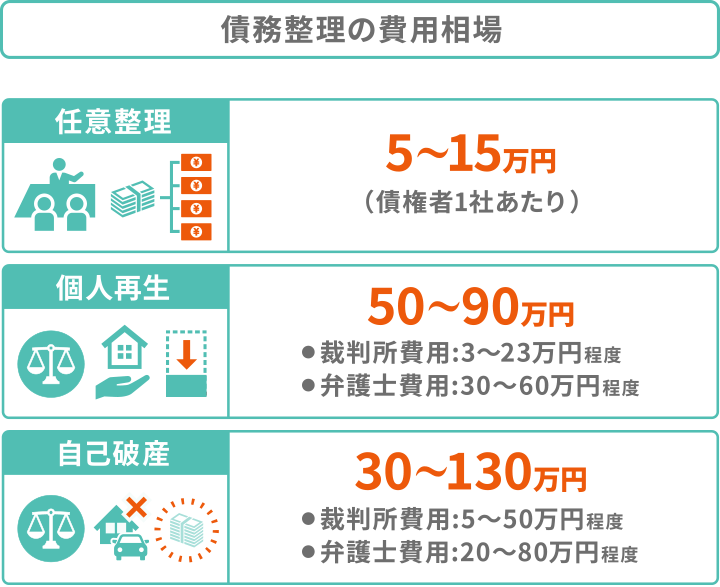

個人再生以外の費用比較

債務整理には、個人再生以外にも任意整理や自己破産という方法があります。

どの手続きがご自身に向いているか、費用の面から比較してみましょう。

任意整理は裁判所を介さないため、費用は少ないですが、減額できるのはおもに将来利息のみとなります。

自己破産は費用は高額ですが、借金をほぼ全額返済免除になります。ただし持ち家や車、貴金属などの高額財産は回収・処分されてしまいます。

個人再生も費用は高額といえますが、借金額が大きい方にとっては任意整理よりも返済総額を抑えられます。

「持ち家を守りつつ、借金を大幅に減額できる」という点で、バランスの取れた手続きといえるでしょう。

どの方法がいいか悩んだら、弁護士・司法書士に相談してみましょう。借金や収入の状況、ご希望などを伺って、適切な方法を提案してくれるはずです。

債務整理の費用については以下の記事で詳しく解説しています。

借金問題は当事務所にご相談を

借金問題は、時間が経てば経つほど解決の選択肢が狭まってしまいます。

「費用が心配」という理由で立ち止まっている間にも、利息は膨らみ続けて解決が困難になっていくでしょう。

そんなときは、司法書士法人みつ葉グループにご相談ください。

私たちは、これまで数多くの借金問題を解決してきました。

ていねいにお話をお伺いして、あなたにとって最適な解決プランを一緒に考えます。

相談したからといって、すぐに契約を迫るようなことは一切ありません。

まずは今の苦しい思いを、そのまま私たちにぶつけてください。きっとあなたの笑顔を取り戻すお手伝いをさせてください。

弁護士・司法書士というと「怖そう」と感じる方もいらっしゃるようです。当事務所ではまずは親身にお話をお聞きすることをモットーとしています。借金をしたことを怒ることもしませんので、安心してください。

また当事務所にご相談いただいたからといって、契約を迫ったり個人再生を強要することも一切ありません。

まずは悩みを吐き出すつもりで、気軽にご連絡くださいね。

当事務所の借金減額相談は、無料で利用可能です。相談したからといって、必ずしも依頼をする必要はありませんのでお気軽にご利用ください。

個人再生の費用に関するよくある疑問と回答

ここでは個人再生の費用に関する、よくある疑問と回答を紹介します。おもに司法書士

当事務所では相談料は一切いただいておりません。

納得いただけるまで何度でも無料でご相談いただけます。

費用が発生するのは、正式にご依頼をいただき、委任契約を結んだ後からですので、まずは安心してお話しをお聞かせください。

受任通知の送付によって一時的に返済がストップするので、その間に分割でお支払いいただくことになります。

また多くの裁判所では「履行テスト」として、再生計画案の返済予定額を数ヶ月間積み立てる必要があります。

この積立金がそのまま裁判所費用(予納金)に充てられる仕組みもあるため、無理のない支払いが可能といえます。

契約時に提示した費用以外に、不明瞭な追加費用が発生することはありません。

ただし、手続きの途中で「住宅ローン特則を追加することになった」場合や、複雑な事態が発覚した場合は、費用を加算する場合もあります。

もちろんその場合は、あらかじめ納得のいくまでご説明しますので、遠慮なく聞いてください。

全国どこでも弁護士・司法書士費用に大きな違いはありません。

ただし、地方裁判所によって予納郵券(切手代)や、個人再生委員が選任されるかどうかの運用が異なるため、裁判所費用が数万円程度の差が出ることがあります。

当事務所へお尋ねいただければ、各裁判所の費用詳細もご案内いたします。

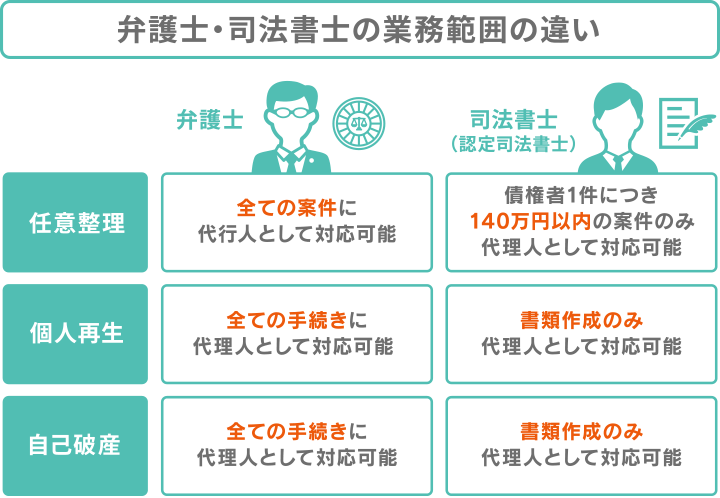

弁護士と司法書士は、業務内容が異なります。

司法書士は、債権者1社につき140万円までの借金がある案件において、任意整理の受任を行えます。

弁護士は、受任できる案件について、金額の制限はありません。

また弁護士は、任意整理だけでなく個人再生や自己破産にも対応できます。

司法書士も一部の業務は行えますが、以下のとおり弁護士とは業務範囲が異なります。

費用は、弁護士より司法書士のほうが若干低めの場合があります。

弁護士と司法書士の違いについては以下の記事で詳しく解説しています。