借金減額できるか確認できます!

- 何度でも無料相談OK

- 全国対応

- 分割払い可能

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ ※本メディアは弁護士法人・響と司法書士法人みつ葉グループの共同運営です

オリコカードの支払いを滞納すると、カードの利用が停止されるだけでなく、遅延損害金の支払いや財産の差し押さえなどが発生する可能性があります。

オリコカードでは後からリボ払いに変更することが可能なため、すぐに支払いができない場合は支払い方法の変更が有効です。

支払いが困難な状態が続きそうな場合は、弁護士や司法書士に相談して債務整理で月々の返済額の減額を検討する必要があります。

専門家に相談すれば、最短即日で督促を止めることができます。

この記事では、「オリコカードの支払いを滞納するとどうなる?」「支払いができないときはどのような対策をすべきか」をくわしくご説明します。

借金減額できるか確認できます!

目次 [非表示]

当事務所の借金減額診断は、無料・匿名で利用可能です。診断したからといって、無理に債務整理を勧めることはありませんので、ご安心ください。

「うっかり支払日を忘れ、口座に入金していなかった」「カードを使いすぎて、そもそも支払いができなそう」といった理由で、オリコカードの支払いを滞納してしまったとしたら……。気になるのは、「どんなリスクがあるか」という点でしょう。

支払いの滞納によって、以下のようなリスクが発生します。

| 支払い滞納期間 | 催促方法 | 起きるリスク |

|---|---|---|

| 1日~1ヶ月程度 | 電話 | カード利用停止 |

| 1ヶ月程度 | 配達証明・内容証明の督促状電話 | 督促回数増加 |

| 1~3ヶ月程度 | 電話、督促状、自宅訪問 | 強制解約、信用情報機関への登録 |

| 2~3ヶ月程度 | 一括請求 | 残った支払残高を一括で請求される |

| 3ヶ月~ | 強制執行 | 財産の差し押さえ |

また、これらのリスクに加えて、遅延損害金を課せられる可能性があります。遅延損害金の金額は、以下の計算式によって割り出されます。

利用残高×遅延損害金料率(年率)÷365(日)×遅延日数

遅延損害金の年率は、キャッシング利用の場合は18.0%、ショッピング利用の場合は14.6%とされています。

たとえばキャッシング枠で30万円の支払いを30日間滞納してしまったとすると、4,400円の遅延損害金を追加で請求されることになります。

正確な金額を把握したいときは、カード会社のサービスセンターに問い合わせるとよいでしょう。

オリコカードの支払日は毎月27日です。1日でも支払いを滞納すれば、すぐにカード利用停止の処置がとられます。

オリコカードの場合、カードが一時的に利用できなくなっても、翌月の12日(土日祝祭日にあたる場合は翌営業日)までに支払いを済ませれば、再びカードを使用できるようになります。

たまたま口座に入金し忘れてしまった場合などは、この期間内に必ず支払いをすれば問題ありません。支払後はポイントもそのまま使えますし、利用停止も3日間程度で解除されます。

支払方法はまずカード裏面に記載されているオリコカードセンターに連絡し、いつまでに支払うかの旨を伝えましょう。

ただし前述の通り、支払日に引き落としができなかった時点で1日ごとに遅延損害金が発生します。なるべく毎月の支払日までにお金を用意しておくようにしましょう。

カードの支払いを滞納していると、オリコから電話がかかってきたり、督促状が届いたりするようになります。

このとき警戒して電話に出ないのは誤った判断です。電話は「いつまでに支払いができるか」を確認するものであり、決して脅されることはありません。

電話を無視していると、オリコカード側としてもカード利用者に支払いの意思があるか確認できないため、カード会社の対応も厳しくなります。

最終的に勤務先に電話がかかってきたり、自宅へ訪問されたりする可能性があるため、最初に電話がかかってきた時点で、誠実に対応することをおすすめします。

オリコカードはしばらく滞納しても遅延損害金を上乗せした金額を支払えば、再び利用することは可能です。

しかし1ヶ月以上にわたって滞納すると、カード契約を強制解約され、二度と使えなくなってしまいます。

支払いの滞納によるデメリットは、強制解約だけではありません。

強制解約と同時期にブラックリスト(信用情報機関)に登録されてしまいます。

“ブラックリスト入り”すると、オリコはもちろん、その他のクレジットカードの新規発行ができなくなるほか、消費者金融からの借り入れや車や家を購入する際のローンも組めなくなります。

一度ブラックリストに登録されると最低でも5年間は情報が抹消されないため、その後の生活に影響を与える可能性があるでしょう。

2~3ヶ月ほど支払いを滞納していると、オリコから一括請求の通知が届きます。

一括請求通知が届いたら、分割払いの契約が無効になり、遅延損害金も含めた未払い金をすべて一度に支払わなくてはなりません。

また裁判所を通じた法的な手続きが始まる一歩手前と考えてよいでしょう。

一括請求に応じることができなければ、裁判になり、財産が差し押さえられるリスクが高くなる可能性があります。

そうなると家族はもちろん、勤務先にも滞納の事実がバレてしまうことは避けられません。そのため、一括請求の通知が届いた時点で一刻も早く何らかの対策をとることが重要です。

一括請求に応じなければ、いよいよ裁判にまで発展します。オリコカードに代わって、裁判所からの督促を受けることになるのです。

裁判所からの督促を受ける前に、債権者が「差押予告通知」が届きます。

ここで支払いができなければ、最終的に給与や預貯金、家などの財産を差し押さえられてしまいます。

給与が差し押さえられると、裁判所から直接勤務先に通告されるため、もはや滞納を隠し通すことはできないでしょう。当然ですが、家族に隠しておくのもほぼ不可能です。

どうしてもカードの支払いが難しいと判断した時点で、弁護士や司法書士に解決策を相談することをおすすめします。

ここまでご説明してきたように、オリコカードの支払いを滞納したままでいると、リスクを伴う可能性があります。

カードの支払いができないときは、まずご自身の状況を整理して、早急に適切な対処をおこなう必要があるでしょう。以下に、状況に応じた主な対処法を3つご紹介します。

次の支払い日までに十分なお金が用意できないと判断した場合は、支払い方法を「リボ払い」に変更するのが得策です。

オリコカードでは「あとリボ」というサービスによって、カード利用後であってもリボ払いへ変更することができます。ただし、支払い日を過ぎてしまっている場合には、原則として支払い方法の変更はできないので注意しましょう。

オリコカードには3種類のリボ払いサービスがあります。それぞれの特徴は、以下の図表の通りです。

| 全部リボ払い | 「支払日の前月13日から当月10日まで」に申し込みすることで、その月のカード利用分すべてをリボ払いに変更できます。 |

|---|---|

| 一部リボ払い | 「支払日の前月13日から当月18日まで」に申し込みすることで、利用明細単位でのリボ払い変更が可能です。「全部リボ払い」に比べ、申込期間が長いという特徴もあります。 |

| マイ月リボ | 「支払日の前月13日から当月10日まで」に申し込むだけで、今後すべての支払いをリボ払いに変更できます。翌月以降は変更手続きをする必要がありません。 |

リボ払いはひと月あたりの支払い額を減らすのに有効な手段ですが、一方で利息が高く、最終的に支払い総額が増えてしまうというデメリットもあります。

なるべくリボ払いを継続することは避けて、一時的な応急処置として利用するにとどめましょう。

リボ払いを利用したとしても支払いが難しい場合には、オリコカードの「支払いPASS」というサービスを利用する手段があります。

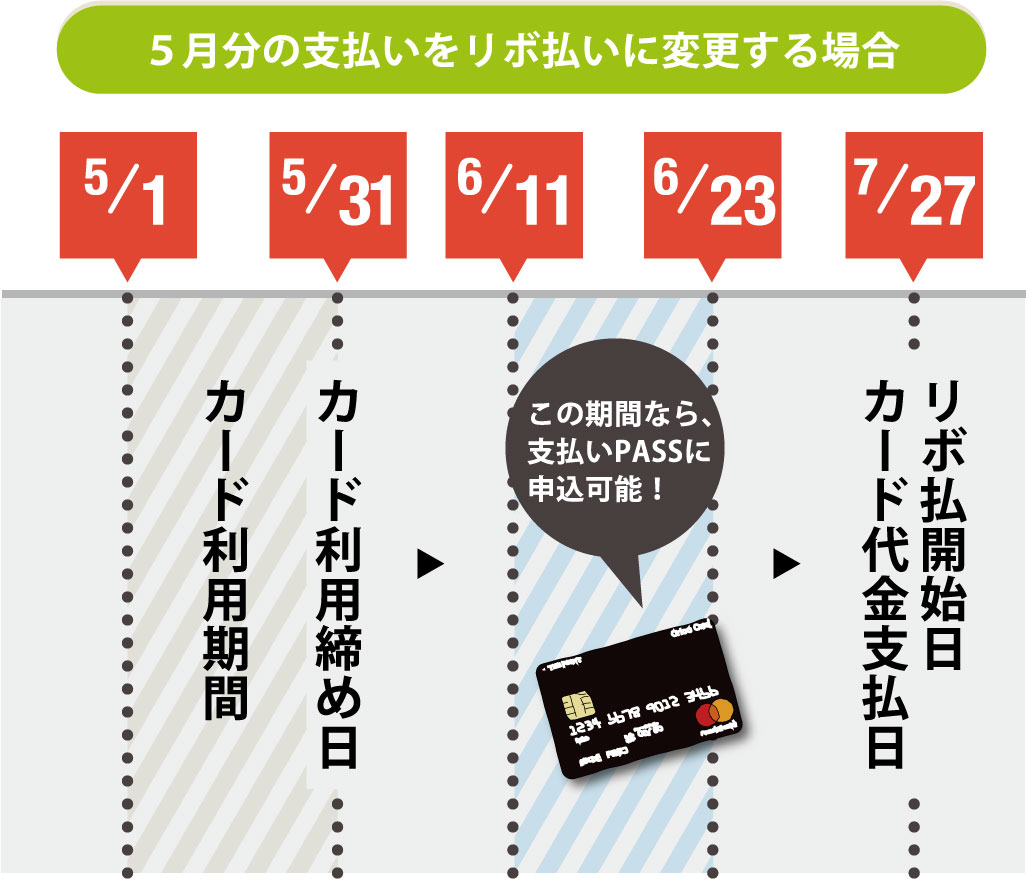

「支払いPASS」とは、今月分の支払いを翌月以降のリボ払いに変更できるサービスです。支払い月の11日から23日まで申し込みを受け付けてくれます。

「支払いPASS」を利用する際の注意点として、通常のリボ払いとは異なり、新規で融資契約を締結することになります。申し込みには所得証明書類が必要になるため、やや煩雑な手続きを踏まなくてはなりません。それでも急な出費などがあった場合には、便利なサービスといえるでしょう。

リボ払いや「支払いPASS」を利用しても、どうしても返済の見通しが立たないという場合には、弁護士や司法書士に相談しましょう。

専門家に依頼すれば、「債務整理」という手続きで借金の負担を軽減する方法を提案してもらえる可能性があります。

また「一括請求」や「差押予告通知」を受け取った時点であれば、債務整理の手続きを弁護士や司法書士に依頼すると、差し押さえや返済をストップすることも可能です。

債務整理には、「任意整理」「個人再生」「自己破産」の3つがあります。それぞれの特徴やメリット・デメリットは以下の通りです。

| 任意整理 | 貸金業者などの債権者と直接交渉して「返済期間の延長」や「利息カット」月々の返済額を軽くする手続き。裁判所を介さず自由な交渉が可能なため、デメリットも少ない。 |

|---|---|

| 個人再生 | 裁判所の許可を得て、借金残高を原則5分の1に減額する手続き。自宅など財産は失わないが、安定した収入が必要。 |

| 自己破産 | 裁判所の許可を得てすべての借金をゼロにする手続き。財産を失う、職業に制限がかかるなどデメリットも大きい。 |

| メリット | デメリット | |

|---|---|---|

| 任意整理 |

|

|

| 個人再生 |

|

|

| 自己破産 |

|

|

債務整理のなかでも、クレジットカードの支払い滞納を解決するには「任意整理」がもっとも有効です。

なぜなら、任意整理は3つの債務整理の中で、もっともデメリットが少ない手続きだからです。

実際に債務整理をするほとんどの人が任意整理を選択しています。

任意整理であってもブラックリストへの登録は免れられませんが、支払いを滞納した時点ですでにブラックリスト入りしていることを考えると、リスクにはならないでしょう。

支払いが不可能になったら、何も対策をしないのではなく、なるべく早めに債務整理を検討することをおすすめします。

借金減額できるか確認できます!