借金の悩みを一緒に解決しませんか?

- 何度でも無料相談OK

- 全国対応

- 分割払い可能

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ ※本メディアは弁護士法人・響と司法書士法人みつ葉グループの共同運営です

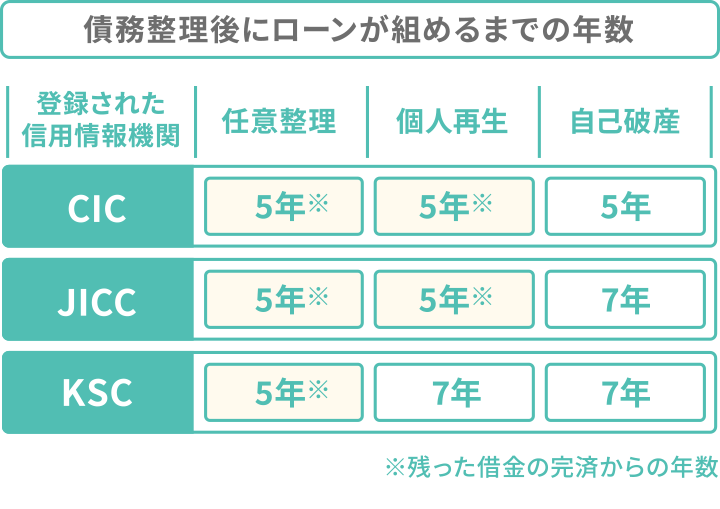

債務整理をすると信用情報機関に事故情報が登録され(ブラックリストに載り)、ローンが一定期間組めなくなります。

ローンが組めるようになるのがいつからかは、行った債務整理の種類によって以下のように異なります。

ただし、債務整理後でも自社ローンの利用や、家族名義や共同名義でのローンの申し込みで、家や車を購入できる可能性はあります。

ローンが組めなくなる不安は大きいかもしれませんが、ローンが組めなくなるのは、借金返済を長期にわたって滞納した場合も同じです。

さらに、滞納が続いた場合、ブラックリストに載るだけではなく、差押えや訴訟のリスクも生じます。

借金問題は債務整理で早めに解決した方がローンを組めるようになるまでの時間も短縮できるでしょう。

債務整理するか迷ったら、司法書士や弁護士といった法律の専門家に一度相談してみましょう。

借金の悩みを一緒に解決しませんか?

目次 [非表示]

債務整理すると、原則、ローンはしばらく組めなくなります。

ローン審査時に情報照会される「信用情報機関」に事故情報が登録されるためです。

詳しく解説します。

債務整理については、以下の記事で詳しく解説しています。

債務整理をすると、信用情報機関に事故情報が登録されます。

信用情報機関とは、ローンやクレジットカードの取引情報(信用情報)を管理する民間機関のこと。

ローンの利用審査時には、信用情報機関への情報照会が行われます。

その際、信用情報機関に事故情報があると、返済能力に問題があると見なされるため、ローンの利用審査に通らなくなるのです。

この状態を俗に「ブラックリストに載る」と呼びます。

債務整理で事故情報が登録される仕組み

そもそも、債務整理は借金の返済額や借金額を減らす交渉・手続きです。

「債権者(銀行や消費者金融、カード会社など)と当初結んだ貸金契約を債務者都合で変更する=金融事故が起きた」ということになります。

各企業・機関が金融事故を知った時点で、加盟している信用情報機関に報告を行い、事故情報が登録されます。

信用情報機関には以下の3つがありますが、各機関の間で情報共有がされています。

クレジットカード会社、消費者金融などが加盟事業者

消費者金融、クレジットカード会社などがおもな加盟事業者

銀行や信用金庫、保証会社などがおもな加盟事業者

一つの信用情報機関に事故情報が登録されると、基本的にすべての銀行・貸金業者が事故情報を知ることができるようになるのです。

債務整理によるブラックリスト登録については、以下の記事で詳しく解説しています。

信用情報機関に登録された事故情報は、一定期間たつと削除されることになっています。

よって、債務整理後、ずっとローンが組めないというわけではありません。

削除されるまでの期間は、登録された事故情報の種類によって異なります(期間については後述)。

過払い金返還請求(過払い金請求)をしても、基本的にいわゆるブラックリストには載りません。

過払い金返還請求は、貸金契約を変更するものではなく、以前利用者が払いすぎていた利息の払い戻しを求めるものであるためです。

しかし例外として、過払い金返還請求をしても借金の残高が残っていた場合、いわゆるブラックリストに載る可能性が高いでしょう。

過払い金返還請求ではなく「借金の残高を減らす交渉=任意整理」とみなされるためです。

過払い金返還請求については、以下の記事で詳しく解説しています。

債務整理後、ローンが組めるまでの期間は、各信用情報機関の事故情報が抹消されるまでの期間です。

債務整理の方法と、登録されている機関によって以下のように異なります。

それぞれについて解説します。

任意整理をした場合、残った借金の完済から5年程度で再びローンが組めるようになります。

任意整理でブラックリストに載る期間は、各機関以下のとおりです。

CIC:契約中および契約終了から5年

JICC:契約継続中および契約終了後5年

KSC:契約期間中および契約終了日(完済していない場合は完済日)から5年

そもそも任意整理とは、債権者との直接交渉を通しておもに和解後に払う利息(将来利息)をカットし、その残債を3〜5年で返済する方法です。

各機関の「契約終了」はこの残った借金の完済を指すため、残った借金の完済から5年程度となります。

任意整理の和解日から数えると、8〜10年程度でブラックリストが抹消になる=ローンが組めるようになる可能性が高いといえるでしょう。

任意整理については、以下の記事で詳しく解説しています。

個人再生をすると、減額後の借金の完済から約5年間、もしくは手続き後約7年間で再びローンが組めるようになります。

個人再生でブラックリストに載る期間は、各機関以下のとおりです。

CIC:契約中および契約終了から5年

JICC:契約継続中および契約終了後5年

KSC:民事再生手続開始決定日から7年

個人再生は、裁判所に申し立て、借金を最大90%減額してもらうことを目指す方法です(最低100万円は返済義務が残ります)。

通常、減額後の借金は3年(最長5年)で完済します。

CIC、JICCの「契約終了」はこの残った借金の完済を指すため、事故情報が消えるのは残った借金の完済日から5年程度となります。

個人再生の手続きが終わった時点からは、7〜10年程度でブラックリストが抹消になる=ローンが組めるようになる可能性が高いといえるでしょう。

個人再生については、以下の記事で詳しく解説しています。

自己破産後、ローンが組めるようになるまでの期間は、手続き後約5〜7年間となります。

自己破産でブラックリストに載る期間は、各機関以下のとおりです。

CIC:契約中および契約終了から5年

JICC:契約継続中および契約終了後5年

KSC:破産手続開始決定日から7年

自己破産とは、裁判所を介して、原則すべての借金の支払い義務を免除(免責)してもらう手続きです。

CIC、JICCの「契約終了」は、加盟会社が免責許可の決定を確認し、情報を登録した日となります。

自己破産については、以下の記事で詳しく解説しています。

債務整理後、通常はローンを組むことは難しいものの、だからといって家や車を買えないわけではありません。

考えられる対処法は以下の図のとおりです。

それぞれについて解説します。

債務整理後に住宅ローンや自動車ローンを組むのであれば、事故情報の削除を待つのが確実です。

事故情報の削除後、ローンを組む際は、以下がポイントとなります。

事故情報削除後にローンを組む際のポイント

事故情報が削除されたかを確認したい場合は、各信用情報機関の情報開示サービスを利用すればわかります。

が加盟している信用情報機関を確認し、情報開示を依頼しましょう。

もし確認が難しければ、すべての信用情報機関で請求してしまうのが早いかもしれません。

各機関の加盟企業の確認

各機関の情報開示サービスの概要は以下のとおりです。

| 信用情報機関名 | 開示方法 | 手数料(税込) |

|---|---|---|

| CIC | インターネット | 500円 |

| 郵送 | 1,500円 | |

| JICC | スマートフォン専用アプリ | 1,000円 |

| 郵送 | 1,000円 | |

| KSC | インターネット | 1,000円 |

| 郵送 | 1,124~1,200円 |

※ 各社、郵送の場合は追加料金で速達や本人限定受取郵便などに対応しています

※ 2023年12月時点の情報です。ご利用の際は各公式サイトで最新の情報をご確認ください

事故情報が消えたあと、信用情報に載っている取引の記録は全くなくなります。

これはいわゆるスーパーホワイトと呼ばれる状態で、返済能力の判断材料がなく、ローンの利用審査をしづらい状態です。

金額の大きいローンの審査には通らない可能性もあります。

それを避けるには、少額の分割払い(携帯電話端末など)を利用し、期日に支払っていくことで信用情報を増やすという方法があるでしょう。

これは「クレジットヒストリー(クレヒス)を作る」とも呼ばれます。

ただし、支払いができなくなってしまっては本末転倒なので、無理のない範囲での利用を心がけてください。

自動車ローンや住宅ローンを組む前の「仮審査(事前審査)」を受け、必要な頭金や融資可能な額に検討をつけるのも有効です。

仮審査とは、属性・年収・住居・勤務年数などの情報から、ローンの利用審査に通るかを簡易的に審査してもらえるシステムです。

仮審査を利用しても信用情報に照会情報は残らないため、気軽に利用できます。

いわゆるブラックリストから情報が抹消されたあとでも、債務整理時に借入があった業者・金融機関の顧客リストには、記録が残っているケースもあります。

これは「社内ブラック」と呼ばれ、半永久的に残っている可能性もあります。

そのため、債務整理時に借入があった金融機関やその系列会社では、自動車ローンや住宅ローンを再び契約することは難しいといえるでしょう。

ローンを契約する際は、債務整理の際に借り入れをしていた金融期間やその系列会社を避けて申し込むことをおすすめします。

ローンなどの審査を受けた場合、照会情報(審査履歴)は、信用情報機関に残ります。

信用情報機関を照会した際、照会情報の後に契約の情報がなければ、ローンなどの審査に落ちたことがわかります。

この情報は、ローンの審査に落ちてから半年残るため、次の申し込みまでは半年開けた方が確実です。

もし、ローンの申込みを複数社の会社に対して行った記録が信用情報機関に残っていると「事情があってローンの審査に何度も落ちた」と認識されます。

このような状態になると、さらに審査に通りづらくなってしまうのです(いわゆる「申込みブラック」)。

そもそもローン契約が必要なければ、審査はありません。

比較的価格が安い中古車や住宅などを現金で一括購入すれば、いわゆるブラックリストに載っている間であっても、購入するのに支障は出ません。

債務整理直後でも、配偶者や家族の名義であれば自動車ローンや住宅ローンを契約できる可能性があります。

債務整理でいわゆるブラックリストに載るのは、債務者本人だけです。

配偶者や同居している家族の信用情報に影響が及ぶことは、基本的にありません。

自動車ローン、住宅ローンでは、審査に通りづらい場合でも連帯保証人を立てることでローンが組めることもあります。

ローンを組むことに不安があれば、住宅や自動車の販売担当者に債務整理歴があることを伝え、対応を検討するのもいいでしょう。

中古車販売店などで提供している「自社ローン」では、安定した収入があれば、いわゆるブラックリストに載っていても審査に通る可能性があります。

自社ローンとは、おもに中古車販売店が独自で提供する、信販会社を経由しないローンの総称です。

中古車販売店は信用情報機関に加盟していないため、自社ローンの審査時には信用情報を照会しません。

よって、いわゆるブラックリストに載っている期間中でも、審査通過の可能性が生じるのです。

ただし、金利が比較的高く設定されていることもあるため、利用の際は、返済額に無理がないか、しっかりとシミュレーションするようにしましょう。

※自社ローンにも審査はあり、必ず契約できるわけではありません。

住宅であれば、共同名義で購入することでローンの審査に通りやすくなる可能性があります。

共同名義での購入の場合、ローンの種類は大きく以下の2つです。

夫婦が別々に住宅ローンの契約を行い、互いが連帯保証人になるローン

親と、成人した子どもの2人で契約するローン。親が高齢または定年退職になったタイミングで子どもが支払いを引き継ぐ

ただし、これらは夫婦の離婚時や相続発生時にトラブルになりやすいという特徴があるため、利用時は慎重に検討しましょう。

債務整理後、一定期間がたつまでは、カードローンの審査にも通りません。

債務整理後は家計を見直し、借入を前提としない収支状況を目指すことをおすすめしますが、収入自体が急に減ってしまった場合などを考えれば、不安もあるでしょう。

どうしてもお金が足りず生活に困ってしまった場合は、公的融資や給付金制度の利用が選択肢になります。

なお「ブラックでも借りられる」ことを謳い文句にしている貸金業者の中にはいわゆるヤミ金も多いため、利用しないように注意してください。

詳しく解説します。

低収入が原因で生活が苦しくなった場合、生活が困窮している世帯にお金を貸し付ける公的融資制度や給付金制度で、収支の苦しい期間を切り抜けられる可能性があります。

多額の借り入れは難しい場合がほとんどですが、無利子、低利子で借り入れが可能です(給付金は返済義務なし)。

条件があえば、利用を検討してみるのもよいでしょう。

制度の例を紹介します。

緊急かつ一時的に困窮する世帯を対象に生活費を貸し付ける制度。

貸付上限額は10万円以内。

貸付条件は、無利子、保証人不要、据置期間2ヶ月以内、償還(返済)期限12ヶ月以内。

参考:緊急小口資金のご案内 - 東京都社会福祉協議会

市町村ごとに定める額を上限に、実際の家賃額を原則3ヶ月(最大9ヶ月)分支給する制度。

主たる生計維持者が離職・廃業後2年以内、世帯収入や預貯金が一定以下などの利用条件がある。

参考:厚生労働省|厚生労働省生活支援特設ホームページ _ 住居確保給付金:制度概要

※ 情報は2023年12月時点のものです。実際の利用の際は、それぞれの参考ページから、利用条件や申し込み方法をよく確認するようにしてください。

公的融資制度利用時の注意点

公的融資制度で借りたお金にも返済義務があります。

貸付利率は比較的低いとはいえ、返済のめどが立つか、確認してから利用するようにしてください。

「ブラック歓迎」や「審査不要」などの謳い文句を出している貸金業者は、いわゆるヤミ金の可能性があります。

ヤミ金とは「出資法」の上限金利(20.0%)を超える金利でお金を貸す違法な金融業者のこと。

債務整理後の人など、通常の貸金業者から借り入れられない人をターゲットにしていることが多く、ヤミ金から借り入れると以下のようなリスクが生じます。

ヤミ金利用のリスク

ヤミ金の多くが、法定利率の上限(年利15〜20%)を大きく上回る利率で貸付けを行っています。

中には「トイチ=10日で1割(年利換算365%)」、「トゴ=10日で5割(年利換算1,825%)」と、法律の上限を大きく超えた高い金利で貸付けるケースも。

残高が減らず返済不能になる可能性が高く、危険です。

通常の貸金業者は貸金業法により取り立て行為が制限されていますが、ヤミ金はこれを無視した違法な取り立てを行うケースがあります。

激しい取り立てによって職場や近所の人に借金がバレたり、同居する家族が恫喝を受けたりといった例も少なくありません。

一度でもヤミ金に渡った情報は、同じようなヤミ金や犯罪グループへと流出する可能性があります。

たとえ残高を完済したとしても、その後、住所や氏名、口座番号などの情報が詐欺などの犯罪に利用されてしまうかもしれません。

合法な貸金業者かどうかは、金融庁の「登録貸金業者情報検索サービス」で検索すればわかります。

ヤミ金は、以下の方法を通して貸付先を探していることもあるため注意しましょう。

参考:ヤミ金とは|知るぽると、 金融庁「違法な金融業者にご注意!」

ヤミ金について、詳しくは以下の記事で解説しています。

ここでは、債務整理後、自動車ローン・住宅ローンが組めた方々の体験談をご紹介します。

※ 下記の体験談はあくまで一例です。似たような例で必ずローンが組めることを保証するものではありません。また、自社ローンなどの利用を推奨するものではありません。

調査概要

実施時期:2023年12月

調査概要:債務整理とローンに関するアンケート

調査対象:債務整理後に5年以内に自動車ローンを組めた人(10名)、債務整理後に住宅ローンを組めた人(5名)

調査媒体:クラウドワークス

| 債務整理(任意整理)後の年数 | 3〜4年 |

|---|---|

| 購入車 | 中古車(ハリアー) |

| 融資金額 | 70万円 |

| 返却年数 | 3年 |

消費者金融での借入で返済を滞納してしまい、そのまま滞納遅延金も増えていき合計で200万円近い額になったので任意整理をしました。

ローンはもちろんクレジットカードも作れなくなると聞いていたので不安でしたが、正直その時は先の事より今が大変でメンタル的にも辛かったので、周りが見えていない状態でした。

任意整理をした後にはクレジットカード等の申し込みをする事は一切辞め、携帯代などの支払いも遅れる事なくきちんと行うようにしていました。

自動車を買う際は、一般的な審査には通らないと思い、自社ローンに対応している業者を探しました。

また、それでも不安だったので、自社ローンに対応されている業者で過去に金融事故があった事を素直に話して相談しました。

| 債務整理(任意整理)後の年数 | 5〜6年 |

|---|---|

| 購入物件 | 中古マンション |

| 頭金 | 500万円 |

| ローン融資金額 | 1,500万円 |

| 返却年数、完済予定年齢 | 15年、50歳 |

| 名義 | 共同名義(ペアローン) |

ギャンブルにはまってしまい、負けると分かっていても競馬をやめることができず借金をし、自分では返済できなくなり債務整理(任意整理)をしました。

当時、返済できず不安でいっぱいになり、不眠症になったのを今でもはっきり覚えています。

任意整理から5年程度経過し、私にも家族ができマンション購入のためにローンを組みました。

ギャンブルでお金を借りていた時の気持ちが込み上げ、「本当に返済できるのか」という不安がその時は込み上げてきました。

そこで、ローンを組む前に、返済できる金額と返済期間をしっかりと検討し、家族とも話し合いを行いました。

また将来のためにも多少貯金もして、ローンを組みました。

債務整理後、ローンを組めなくなる原因は、いわゆるブラックリストに載ることです。

しかし、借金やクレジットカードの支払いが膨れ上がって返済できなくなると、どちらにせよブラックリストに載ってしまいます。

2ヶ月以上返済を滞納した場合、その旨が事故情報として登録されるのです。

借金の滞納を続けた場合、債権者から差押えの強制執行を受けたり、訴訟を起こされたりといったリスクも生じます。

借金問題は債務整理で早めに解決した方が、ローンを組めるようになるまでの時間も短縮できるといえるのです。

借金返済に困ったら、司法書士や弁護士といった法律の専門家に、早めに相談してみましょう。

借金の悩みを一緒に解決しませんか?