借金の悩みを一緒に解決しませんか?

- 何度でも無料相談OK

- 全国対応

- オンライン面談も可能

- 月々の返済額を5万→2万へ減額できた事例あり

- 今お金がなくても依頼可能!

- 相談は何度でも無料

- 最短即日!返済ストップ ※本メディアは弁護士法人・響と司法書士法人みつ葉グループの共同運営です

自己破産をしたからといって、すべての財産を失うわけではありません。

自己破産した人がその後の生活をちゃんと営めるよう、生活に最低限必要な財産については処分の対象になりません。

この生活に最低限必要と認められた財産のことを、「自由財産」といいます。

自由財産の種類

借金問題を解決し、経済的な再生を目指すためにも、自己破産は有効な手段になります。

まずは弁護士や司法書士への相談を検討してみましょう。

この記事では、自己破産しても残せる自由財産について、詳しく解説していきます。

借金の悩みを一緒に解決しませんか?

目次 [非表示]

「相談するのはちょっと…」という方は、まずは無料の借金減額診断を使って、借金を減額できるのかを診断してみましょう。診断は匿名、無料で利用できます。

自己破産については以下の記事で詳しく解説しています。

自己破産すると破産管財人によって財産を処分され、各債権者が持っている債権額に応じて、借金の返済に充てられます。

金銭的に価値のあるものはほぼすべて処分の対象となりますが、破産後の生活に必要な財産として法的に認められている財産(自由財産)は手元に残すことができます。

自己破産しても残せる自由財産に該当するものは、以下のものがあります。

自由財産に該当する財産

自己破産で差し押さえ対象になる財産は以下の記事で詳しく解説しています。

自己破産で、処分の対象となる財産は、破産手続開始時点に破産者が有している財産でなければなりません。

破産法第34条1項に下記のような記述があります。

【破産法第三十四条】

破産者が破産手続開始の時において有する一切の財産(日本国内にあるかどうかを問わない。)は、破産財団とする。

破産財団とは、自己破産により処分されることになる財産の総称のこと。

裏を返せば、破産手続開始後に取得した財産は、破産財団に組み込まれないので、破産手続で処分対象とならない自由財産となります。

これを新得財産といいます。

新得財産には、

などがあります。

差押禁止財産とは、法的に差押えできない財産を指します。

自己破産でも、差押禁止財産に該当する財産は、自由財産扱いとなり没収されることはありません。

差押禁止財産には、大きく分けて以下の3種類があります。

差押禁止財産の種類

差押禁止動産は、「民事執行法131条」に記載されています。

【民事執行法第百三十一条】

次に掲げる動産は、差し押さえてはならない。

一 債務者等の生活に欠くことができない衣服、寝具、家具、台所用具、畳及び建具

二 債務者等の一月間の生活に必要な食料及び燃料

三 標準的な世帯の二月間の必要生計費を勘案して政令で定める額の金銭

〜以下略〜

差押えができない物品の具体的な基準は、各地方裁判所の民事執行部ごとに公表されています。

東京地方裁判所民事執行部を例にとると、差押禁止動産は下記の通りです。

| 没収されないもの |

|

|---|---|

| 1点のみなら没収されないもの (2点以上あると1点を残して 没収されるもの) |

|

上表の通り、生活に必要な家具や家電は、自己破産手続においても処分の対象とはなりません。

テレビやエアコンなどは2台以上持っていれば、1点を残して処分の対象となります。

ただし、所持している現金を含めて査定額が99万円に満たない場合は、処分されないこともあります。

債権とは「お金を請求できる権利」のことで、財産に含まれます。

あまり意識する人はいませんが、給料は締日に「給与債権」が発生して、給与の振込日に受け取っています。

つまり、給料の締日に、既に財産が発生しているのです。

給料の債権は、民事執行法152条により一部を除いて差押禁止債権となっています。

【民事執行法第百五十二条】

次に掲げる債権については、その支払期に受けるべき給付の四分の三に相当する部分(その額が標準的な世帯の必要生計費を勘案して政令で定める額を超えるときは、政令で定める額に相当する部分)は、差し押さえてはならない。

一 債務者が国及び地方公共団体以外の者から生計を維持するために支給を受ける継続的給付に係る債権

二 給料、賃金、俸給、退職年金及び賞与並びにこれらの性質を有する給与に係る債権

退職手当及びその性質を有する給与に係る債権については、その給付の四分の三に相当する部分は、差し押さえてはならない。

債権者が前条第一項各号に掲げる義務に係る金銭債権(金銭の支払を目的とする債権をいう。以下同じ。)を請求する場合における前二項の規定の適用については、前二項中「四分の三」とあるのは、「二分の一」とする。

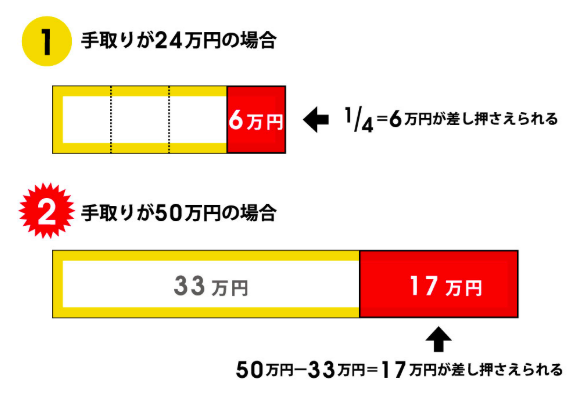

この規定により、給料は税金や社会保険料の控除された金額(手取り金額)の4分の3(上限は33万円)が手元に残ることになります。

例えば、手取りが24万円の場合はその4分の1である6万円のみが没収の対象になります。

手取りが50万円の場合は、4分の3は37万5千円ですが33万円を超えていますので、33万円のみが手元に残り、超過した金額(17万円)は処分の対象となります。

給料と同様、年金や生活保護も、受け取っている人やその家族の生活を支えていることから、差押禁止債権となっています。

国民年金法24条により年金を受け取る権利である「年金受給権」は保護されていますので、自己破産後も取り上げられることはなく、破産後も引き続き受け取ることができます。

ただし、あくまで没収されないのは年金を受け取る権利のみです。

既に受け取り済みの年金は、現金や預金・貯金と同様に扱われます。

生活保護も同様で、生活保護法58条の規定によって、生活保護を受け取る権利は、差押えの対象とはなりません。

生活保護を受けている最中に自己破産できますし、自己破産後に生活保護を受けることもできます。

破産手続開始時点で手元にある現金は、99万円まで自由財産として扱えます。

自由財産となるのは、あくまで現金での所持であり、預貯金として持っていた場合には、20万円を超えると自由財産とはならず、裁判所に提出しなければなりません。

99万円という金額の根拠は、破産法34条3項1号と民事執行法第131条第3号、民事執行法施行令1条の規定にあります。

【破産法三十四条】

〜中略〜

3 第一項の規定にかかわらず、次に掲げる財産は、破産財団に属しない。

一 民事執行法(昭和五十四年法律第四号)第百三十一条第三号に規定する額に二分の三を乗じた額の金銭

〜以下略〜

民事執行法第百三十一条

次に掲げる動産は、差し押さえてはならない。

〜中略〜

三 標準的な世帯の二月間の必要生計費を勘案して政令で定める額の金銭

〜以下略〜

民事執行法施行令第一条(差押えが禁止される金銭の額)

民事執行法(以下「法」という。)第131条第3号(法第192条において準用する場合を含む。)の政令で定める額は、六十六万円とする

標準的な世帯における2ヶ月分の必要生活費は、法律上は66万円と定められています。

現金として残せる自由財産の金額は、66万円に2分の3を乗じた金額になるので、99万円となるのです。

法律によって規定さている自由財産以外にも、裁判所が「自由財産として扱ってよい」と認められれば自由財産として残すことができます。

これを自由財産の拡張といい、破産法34条4項で以下のように規定されています。

【破産法第三十四条】

〜中略〜

4 裁判所は、破産手続開始の決定があった時から当該決定が確定した日以後一月を経過する日までの間、破産者の申立てにより又は職権で、決定で、破産者の生活の状況、破産手続開始の時において破産者が有していた前項各号に掲げる財産の種類及び額、破産者が収入を得る見込みその他の事情を考慮して、破産財団に属しない財産の範囲を拡張することができる。

〜以下略〜

裁判所が自由財産の拡張を認めるかどうかは「最低限度の生活に必要であるか」が基準です。

各裁判所は、一定の財産についてはあらかじめ自由財産の拡張を認める基準を設けています。

東京地方裁判所を基準によると、以下のうち20万円以下のものは原則として破産者の手元に残してもらえます。

基準に入っているものは、わざわざ裁判所に申し立てなくても、最初から自由財産であるかのように扱われます。

裁判所によって基準は微妙に異なるので、自己破産する前に、管轄の裁判所の換価基準を確認しておきましょう。

処分の対象となる財産であっても、以下のようなケースでは破産管財人が裁判所より許可を得て破産財団から放棄することがあります。

破産財団から財産が放棄されるケース

破産財団から放棄された財産は自由財産となり、破産者の手元に残ります。

自己破産で財産が処分されるのは、換金して債権者に分配することが目的です。

換価処分をするために、かえってお金や時間がかかるようでは本末転倒になってしまうので、自由財産の扱いになるのです。

申し立てることが原則になりますが、換価基準以外の財産であっても、裁判所に許可されれば自由財産の拡張が認められて残すことができます。

自由財産の拡張が認められるかは、自己破産後の生活や経済的な立ち直りのために必要な財産であるかどうかが重要なポイント。

見方を変えれば、本来認められている自由財産では最低限度の生活ができないケースがあれば、自由財産の拡張が認められる、ということです。

一律な判断基準があるわけではなく、破産者の生活状況や財産・収入など、具体的な事情が影響します。

自動車は原則没収されますが、

という条件を満たしていれば、自己破産後も自動車を残せるかもしれません。

まず、東京地方裁判所の財産換価基準には「20万円以下の自動車は自由財産拡張が認められている」と明記されています。

管轄の裁判所が同様の基準であれば、査定額が20万円以下の自動車は確実に残せます。

20万円を超えていても

などの状況であれば、自由財産の拡張を申し立てることで、自動車やバイクを残すことができるケースがあります。

ただし、自動車ローンを支払い中の場合は注意が必要です。

ディーラーで組んだローンなどでは、完済するまでの間、自動車の所有権はローン会社に留保される契約になっているのが一般的です。

この場合、自由財産に関係なく、所有権を持っているローン会社によって自動車を引き上げられてしまいます。

解約返戻金とは、積立型の生命保険などを解約した際に戻ってくるお金のこと。

解約返戻金も財産として見なされるので、見込み額が20万円を超える場合は、保険を解約して処分されることになります。

しかし、保険を解約することで生活に大きな影響がでる可能性がある場合は、自由財産の拡張が認められて、保険契約を継続できます。

例えば

といった場合です。

なお、掛け捨て型の保険のように解約返戻金のない保険は、財産として見なされないため、自己破産の影響はなく保険契約を継続できます。

自己破産手続は、本人が債権者に分配できるだけの財産を持っているかによって、管財事件か同時廃止事件になるかが決まります。

同時廃止事件は、債権者に分配する財産がないときの手続のことです。

本人の財産が少ないことから、持っている財産はすべてを「自由財産に含めてよい」と判断されます。

財産が処分されることもないので、同時廃止事件では、自由財産の拡張が問題となることもありません。

自由財産の拡張が問題になるのは、管財事件になった場合の話です。

各裁判所による換価基準に記載されている自由財産と認められるものに関しては、申し立ては不要です。

しかし、換価基準にない財産は、申し立てしないと自由財産の拡張が認められることはありません。

自由財産の拡張の申し立ては以下の流れで行います。

ただし、どんな財産であっても、自由財産の拡張を申し立ててよいわけではありません。

自由財産の拡張として申し立てることが妥当であるかを破産管財人と協議した上で、申立書を作成して提出するのが一般的です。

なお、自由財産の拡張の申し立ては、原則として破産手続開始決定してから1カ月以内に行うように定められています。

この期間は裁判所の裁量により伸長可能(破産法13条、民事訴訟法96条1項)です。

破産手続の終結までに申し立てれば間に合いますが、遅くなれば破産手続の終結を阻害する要因にもなるため、早めに破産管財人と協議して申し立てましょう。

一定の財産を持つ人が自己破産した際の管財事件では、自己破産で残せる財産は限定されてしまいます。

どうしても手放したくないという財産がある場合は、自己破産ではなく「任意整理」や「個人再生」という方法もあります。選択肢の相談を弁護士などへ依頼することも検討してみてはいかがでしょうか。

任意整理とは、月々の返済を軽くするために債権者と交渉すること。

将来利息や遅延損害金をカットして、3〜5年の長期分割弁済する内容で和解することを目指します。

借金の元金が減ることはありませんが、自己破産と違って、処分となる財産は原則ありません。

任意整理は自身で行うことも可能ですが、金融機関との交渉となるので、弁護士や司法書士に依頼することで有利な条件での和解成立が期待できます。

任意整理については以下の記事で詳しく解説しています。

個人再生とは、民事再生法にのっとり裁判所を通じて借金を大幅に減額する手続きです。

再生計画により、借金を5分の1~10分の1程度にまで減額して返済します。

住宅ローンを支払っている場合は、住宅ローンの特別条項により家を手元に残すことができます。

住宅ローンを抱えている人にとっては、家を没収されないのでメリットがあります。

個人再生については以下の記事で詳しく解説しています。

借金の悩みを一緒に解決しませんか?